Jelentés: a kripto utópia és a pénzügyi szingularitás küszöbén?

Amikor Henry Ford legyártotta az első T -modellt, a tudta nélkül egy olyan láncot indított el, ami elvezetett egy újabb ipari forradalomhoz. A lovaskocsi gyártók mindent elutasítottak, amit Henry Ford tett és tucatnyi slágergyanús lejárató pamfletet publikáltak Henry Ford és a maga fajta innovatív típusok ellen. Ahogy kezdenek szállingózni a jó befektetési lehetőségeket kereső intézményi befektetők a kriptogazdaságba, úgy lesz egyre nehezebb megmondani mi lesz a következő jó befektetési lehetőség.

A kripto utópia küszöbén?

Az intézményi befektetők együttesen több mint 500$ trillió dollár értékű pénzügyi eszköz fölött rendelkeznek és azok, akik be akarnak lépni a kriptogazdaságba számos kérdést kell kiértékelniük. Ki kell értékelniük a szabályozási problémákat, a megfelelési szabályokat és a történelmi döntéseket mielőtt egy libellára helyezve a várható lehetőségeket és pénzügyi nyereségeket kezdik el listázni.

Az Autonomous Research Partner és a Lex Sokolin vezette Global Director kiadott egy jelentést „Crypto Utopia” néven, ami pontosan ezen intézményi befektetők aggodalmait kívánja megválaszolni. A korábbi jelentést, a Token Mania-t több mint 15 000 fintech szakember olvasta.

A 124 oldalas informatív jelentés minden aspektusát kielemzi a kriptogazdaságnak.

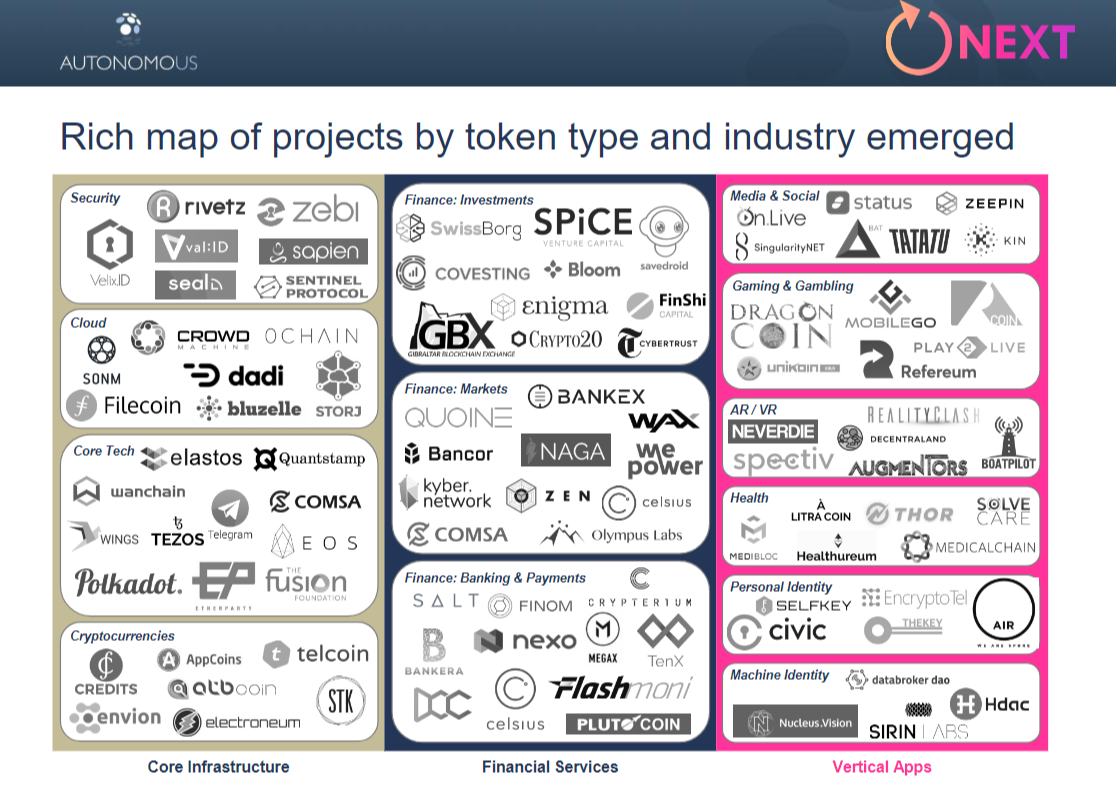

A jelentésben Lex kijelenti, hogy az innováció negyedik hulláma zajlik, ahol az intézmények tokenizálni fogják a kriptopénz részvényeket. Ezt a hullámot nevezi a jelentés „Kriptokambriumnak” és több mint 500 trillió dollárnyi kriptovagyont jelent. Számos szektorban és tokentípusban megtalálhatók ezek az eszközök. A következő térképen össze lett gyűjtve a lehetőségek széles tárháza tokentípusonként és szektoronként:

Bitcoin segít elérni a pénzügyi szingularitást

Az elmúlt két évben nagy növekedés volt tapasztalható a vertikális applikációk és a pénzügyi szolgáltatások terén. 2018 első hat hónapjában 5 milliárd dollárt invesztáltak ilyen típusú cégekbe, startupokba.

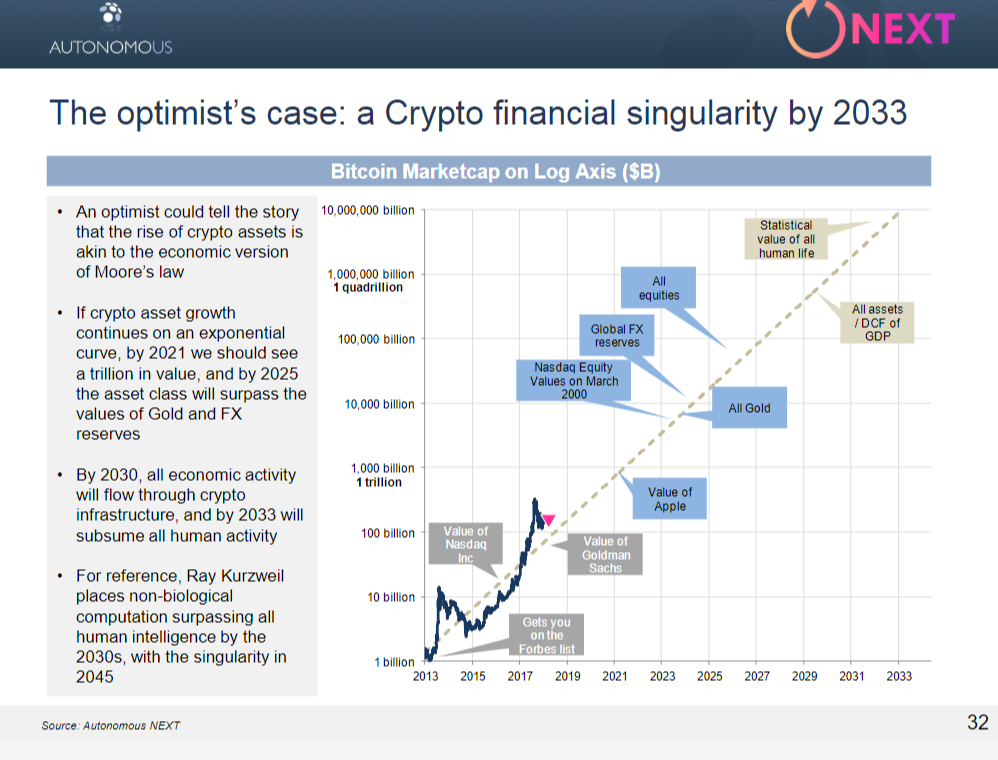

A jelentés kitér egy másik megközelítésre is, hogy nyilvánvalóvá tegye az intézményi befektetők számára kínálkozó lehetőségeket. Ez pedig a maximális növekedési lehetőség. Gyakran elhangzik a bitcoin-hívők szájából, hogy 2033-ra a bitcoin eléri a pénzügyi szingularitást (azaz, minden pénzügyi eszköz, minden értékkel rendelkező dolog bitcoinban lesz kifejezve, hozzákötve). A statisztikai értéke az összes embernek a Földön 5 kvadrillió dollár. A realisztikus növekedési görbéket szemlélve nem valószínű, hogy a bitcoin 2033-ra eléri ezt a szintű piaci kapitalizációt, de ami realisztikus, hogy bizonyos kriptoeszközökbe fektetve szép nyereséget lehet realizálni az elkövetkezendő években.

Token befektetés egy korai állapotú technológiai befektetés. Magas kockázatú tevékenység, ami számos akadályon kell átmenjen. Ez jelenthet a csalás elkerülését, sikertelen tőkebevonást, működési kudarcot, az eszköz gyenge teljesítményét és kiberbiztonsági kihívásokat. A valóságban az ICO-k bukási aránya alacsonyabb, mint ahogy korábban hittük. Például, a dotcom éra részvénykibocsátásainak 85%-a 10 év alatt a süllyesztőben végezte. A Kickstarter projektek 65%-a nem képes elegendő forrást összegyűjteni. Az ICO bukások viszont várhatóak és egyben kezelhetőek.

Számos ICO van, aminek a megtérülési rátája alacsonyabb mint a bitcoiné vagy az ethereumé. A megfelelő teljesítmény érdekében – véli a jelentés – több eszközpozíciót kell felvenni a profitmaximalizálás érdekében.

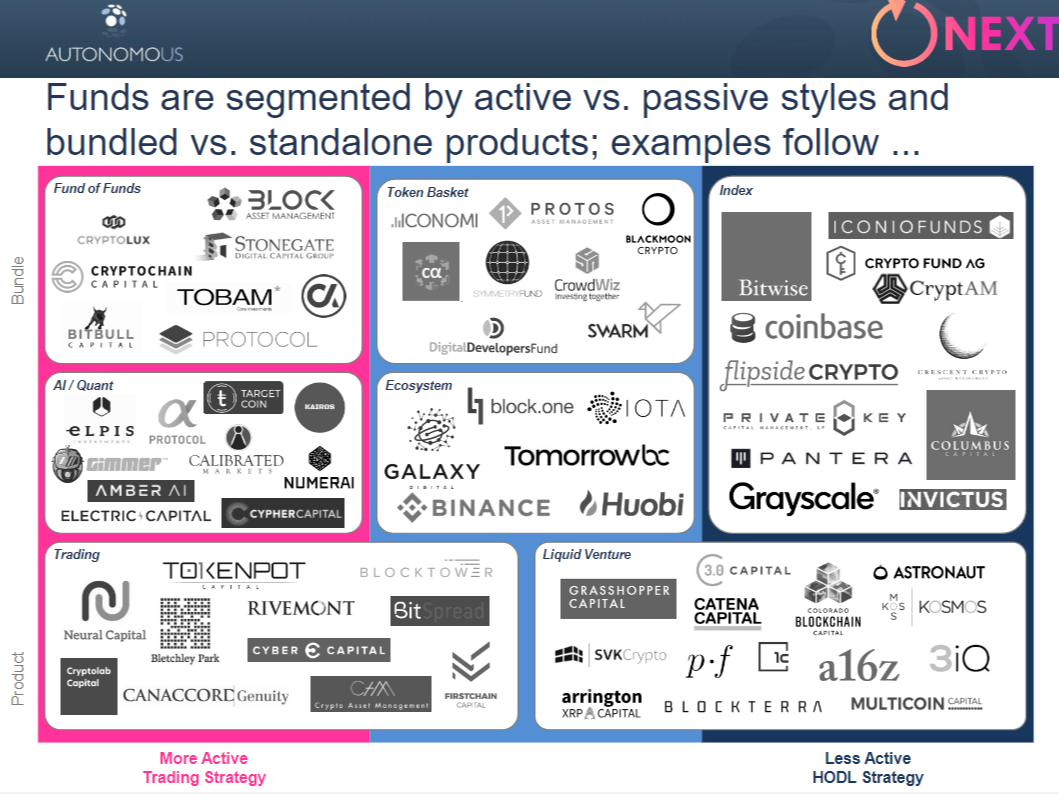

Jelenleg 312 aktív kriptoalap van a piacon és több mint 250 fiatalabb mint két év. Együttesen 7.5 milliárd dollárt kezelnek. A top 10 felel a teljes piac 43%-áért. Ide tartoznak a Bitcoin Investment Trust, Coin Shares és mások. A következő képen a kriptogazdaságba fektető alapokat listázza, befektetési stratégiák és szektorok alapján:

Problémák és lehetőségek

Mindezt egybevetve az intézmények érthetően tekintenek problémásan a töredezett, de dinamikusan fejlődő szektorra. A problémák:

- alacsony likviditás

- felelősség hiánya

- fejletlen értéklánc

A szerző szerint az intézményi befektetőknek nyitva áll az ajtó, hogy ETF vagy befektetési alapokon keresztül befektessenek a szektorba. A vagyonos magánszemélyek (HNWI) 29%-a 20 trillió dollárt képvisel és mint osztály, ők érdeklődést mutatnak a kriptobefektetések iránt. Szintén 20 trillió dollárt tesznek ki a nem vagyonos befektetők (non-HNWI), akik szintén pozitívan szemlélik a szektor fejlődését. Ez együttesen, véli a jelentés, 500 milliárd dolláros keresletet jelent a kriptoeszközökre.

Számos érdekes fejlődés figyelhető meg az értéklánc különböző területein ami azt indukálja, hogy még több intézményi befektető fog belépni a kriptopiacokra.

Az ICO-kat szervező cégek nehéz helyzetben kell működjenek mivel a hagyományos banki szereplők gyakran nem dolgozzák fel az ICO cégek tranzakcióit. Továbbá, az ICO-k megfelelő finanszírozása messze túlmutat a NASDAQ/NYSE stb. tőzsdei kibocsátásokon. Egy normálisan összerakott ICO projekt elindítása már 1.5 millió dollárba is bekerülhet mialatt az NYSE-n a listázás 500 000 dollárba kerül.

Van pár bank, amely nyújt banki szolgáltatásokat az ICO projekteknek (Silvergate Bank), de a struktúra és komplexitás miatt ezek a projektek gyakran jogi kihívásokba ütköznek. A hagyományos bankok mint a Citibank és a Bank of America számtalanszor zárolt ICO-s számlákat már anélkül, hogy a motivációját a zárolás mögött különösebben kifejtette volna.

Izland, India betiltotta a kriptopénzeket. Kanada, Ausztrália és Spanyolország támogatja a kriptokat. A kevert szabályozási környezetben kihívásokkal teli egy kriptoeszköz fenntartása, kriptotőzsde működtetése, különösen a hagyományos tőzsdékre és brókerekre kalibrált környezetben, véli a jelentés.

Kövess minket a Facebookon és Instagrammon.

Van egy sztorid? Oszd meg velünk és megírjuk!