Ha az amerikai kormány elkobozná a bitcoinokat, csak ezek a piaci szereplők lehetnek biztonságban

Valójában csak a Bitcoin bálnák lehetnek biztonságban, ha az Egyesült Államok kormánya elkezdi elkobozni a Bitcoinokat. A befektetővédelem a kiskereskedőknek és a lakossági befektetőknek ezúttal nem segítene.

Willy Woo, elemző közelmúltbeli elemzésében az X-en aggodalmát fejezte ki a lakossági Bitcoin-befektetők sorsával kapcsolatban. Ha a világ, különösen az Egyesült Államok recesszióba süllyedne, nagyobb lehet a probléma, mint gondolnánk.

Az amerikai kormány elkezdheti majd elkobozni a bitcoinokat?

Woo történelmi eseményekre hivatkozva azzal érvel, hogy míg a nagy Bitcoin-tulajdonosok vagyis a bitcoin bálnák valószínűleg átvészelnének egy jelentős recesszió okozta vihart, a kiskereskedők vagy a mindennapi Bitcoin-befektetők más valósággal szembesülnének. A központi kérdés ez esetben, a szokásos: ki birtokolja a bitcoin tárca privát kulcsait?

Ki lesz biztonságban, ha az Egyesült Államok kormánya elkezdi elkobozni a bitcoinokat?

Az elemző összehasonlítja a jelenlegi piacot és az 1930-as gazdasági visszaesést. Woo figyelmeztetett, hogy az Egyesült Államok kormánya 1933-ban aranyat foglalt le a lakosságtól, hogy feltöltse nemzeti tartalékait.

Woo most felveti a kérdést, vajon kibontakozhat-e hasonló forgatókönyv a Bitcoin esetében. Ha igen, az súlyosabb következményekkel járhat a lakossági befektetők számára, mint azt most sokan gondolják.

Az, hogy a kormány sikeres lesz-e vagy sem, nagymértékben egy döntő tényezőtől függ: a Bitcoin tárolásától.

Saját tárcában van a Bitcoinok 87%-a

Az adatokat megvizsgálva Woo megjegyezte, hogy a BTC elképesztő nagy aránya, 87%-a saját pénztárcában van tárolva. Olyan tárcákon, ahol az emberek maguk rendelkezhetnek a privát kulcsuk felett, azaz aláírhatják a tranzakciókat, bizonyítva, hogy birtokolják az érméket. Ezekhez a bitcoinokhoz senki nem férhet hozzá, amíg a privát kulcsot nem adja ki a tulajdonos a kezéből.

Azonban például a Samourai Wallet is ilyen tárca volt. És a Wasabi és a Phoenix is. Mindegyik tárca az utóbbi héten függesztette fel tevékenységét az Egyesült Államokban, a Samourai Wallet fejlesztői ellen vádemelés történt pénzmosás miatt.

Bitcoin ETF-ben a készlet 1%-a

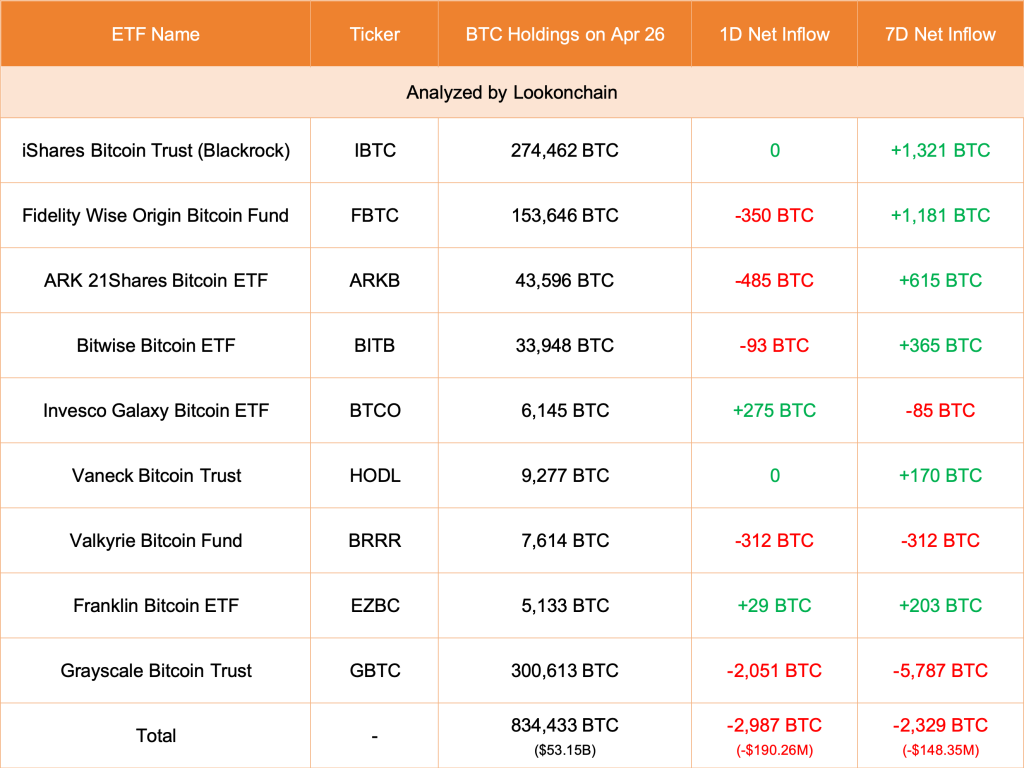

Eközben nagyjából a Bitcoin 1%-át olyan spot Bitcoin tőzsdén kereskedett alapok (Bitcoin ETF) kibocsátók birtokolják, mint például a Fidelity. A versenyképes és alacsony költségeket kínáló spot ETF-kibocsátók, különösen az Egyesült Államokból, gyorsan felvásárolták a Bitcoinokat, akár több forrásból is. Többek között tőzsdéken és tőzsdén kívüli (OTC) piacokon jutottak az érmékhez, hogy kielégítsék a befektetők, köztük az intézmények növekvő keresletét.

A Lookonchain adatai szerint április 26-ig az összes spot Bitcoin ETF felhasználó több mint 834 000 BTC-vel rendelkezett kevesebb mint három hónappal az indulás után.

Tőzsdéken a maradék Bitcoin – ezzel mi lesz?

Másrészt az összes BTC 12%-a olyan kriptotőzsdén található, mint a Binance, Kraken és Coinbase. A legtöbb ilyen érme olyan befektetők vagy kereskedők tulajdona, akik aktívan részt vesznek a piac működésében. A központosított cserék révén a BTC-tulajdonosok, bár nem birtokolják érméik privát kulcsait, könnyen és gyorsan tudják adni-venni a Bitcoinjaikat már altcoinok, stabilcoinok vagy fiat valutáért cserébe. A kényelemnek azonban ára van, hiszen, ha nem birtokolják a privát kulcsokat, akkor valójában, ha a tőzsdével történik valami, akkor a Bitcoinjaikhoz sem férnek hozzá.

A legtöbb kiskereskedő ebbe a 12%-os kategóriába tartozik, és központi tőzsdéken tartja az érméit. Ez azonban kritikus lehet a gazdasági zűrzavar idején. Míg azok, akik a BTC-t letéti tárcán tartják – a legtöbb a bitcoin bálna így jár el – minden körülmények között hozzáférhetnek pénzeszközeikhez.

Ennek ellenére nem világos, hogy kik a bitcoin bálnák, Woo kategorizálása szerint. A Bitinfocharts április 29-i adatai azt mutatják, hogy a BTC több mint 65%-a azok kezében van, akik 0,1 BTC-nél kevesebbet irányítanak – ezek pedig kiskereskedők.

Egyes elemzők attól tartanak, hogy a növekvő inflációs árak és a csökkenő reál-GDP az Egyesült Államokban recesszióba sodorhatják az országot.

Érdekelhet még: Egy kriptovaluta fejlesztő letartóztatása sokkal messzebbre visz, mint azt gondolnád