Bitcoin árfolyama egy „átmeneti fázisba” lépett be a BTC on-chain elemzés szerint

A BTC árfolyama az elmúlt hetekben nem tudta átlépni a 25 000 dolláros szintet, de az on-chain elemzés szerint a kulcsfontosságú árszint ostromlása már a medvepiacból való kilépés átmeneti szakaszának részeként tekinthető.

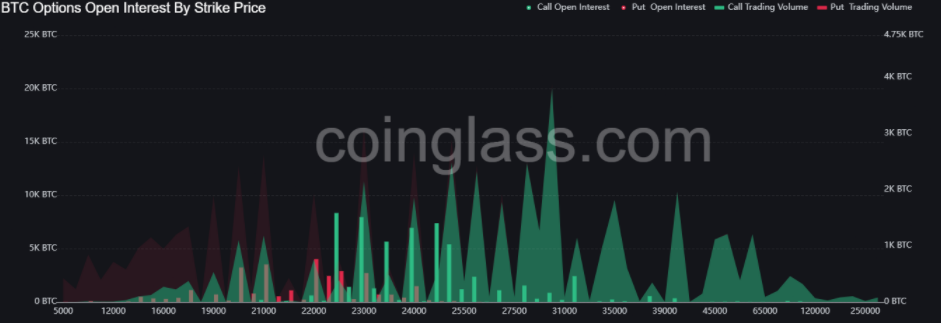

Most a Bitcoin a 22 000 dolláros szint felé esett újra vissza, és a shortolók egy hulláma szépen profitálhatna ebből, ha ez az esés tovább folytatódna. Ha a shortolók elérik ezt az árfolyamot, egyes elemzők szerint a Bitcoin akár 19 000 dollárig is beeshet.

Egy pár elemző azonban még mindig azt vetíti előre, hogy a BTC rövid távon elérheti a 25 000 dolláros szintet. A blokklánc adatok azonban rávilágítanak néhány okra, amiért az árfolyam mégis ellenállásba ütközik a magasabb szinteken.

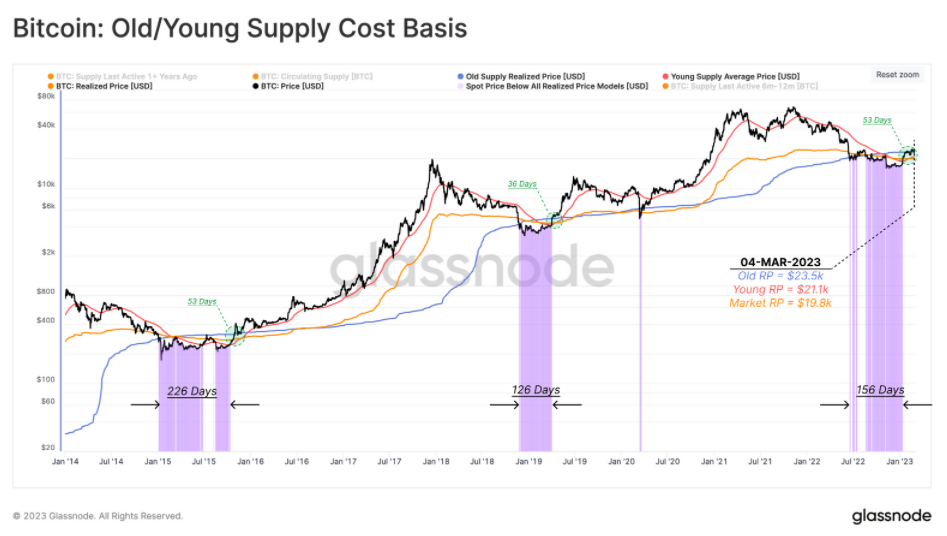

A realizált árfolyam mérőszám mutató rávilágít a profit realizálásra

A piaci résztvevők aggodalma a Federal Reserve kamatemelései és a magas infláció miatt erős ellenszelet jelent makroszinten a Bitcoin árfolyam emelkedése előtt. Ez arra készteti a befektetőket, hogy mérlegeljék a BTC-befektetések időbeli megtérülését (TVM) – time value of money. A TVM méréséhez a Bitcoin tulajdonosok csoportokba sorolhatók a BTC birtoklásának ideje és a vételi költség átlaga alapján.

Azok a befektetők, akik az elmúlt hat hónapban vásároltak BTC-t, profitáltak az elmúlt hetek piaci körülményeiből. Ők 21 000 dolláros átlagos realizált árral rendelkeznek, ami szép profitot hozott számukra. Az összes BTC-tulajdonos átlagos piaci realizált ára 19 800 dollár, ami jelenleg szintén profitot jelent.

Ezzel szemben a több mint hat hónapja birtokolt BTC-k realizált ára magasabb, mint a többi piaci csoporté, ez 23 500 dollár. Amikor a Bitcoin eléri a 23 500 dollárt, azok a tulajdonosok, akik több mint hat hónapja alacsony hozamot realizáltak a TVM alapján, potenciálisan nyomást gyakorolnak majd egy újabb kitörésre. Ugyanis türelmetlenek lesznek, és szeretnék minél hamarabb realizálni a nyereséget.

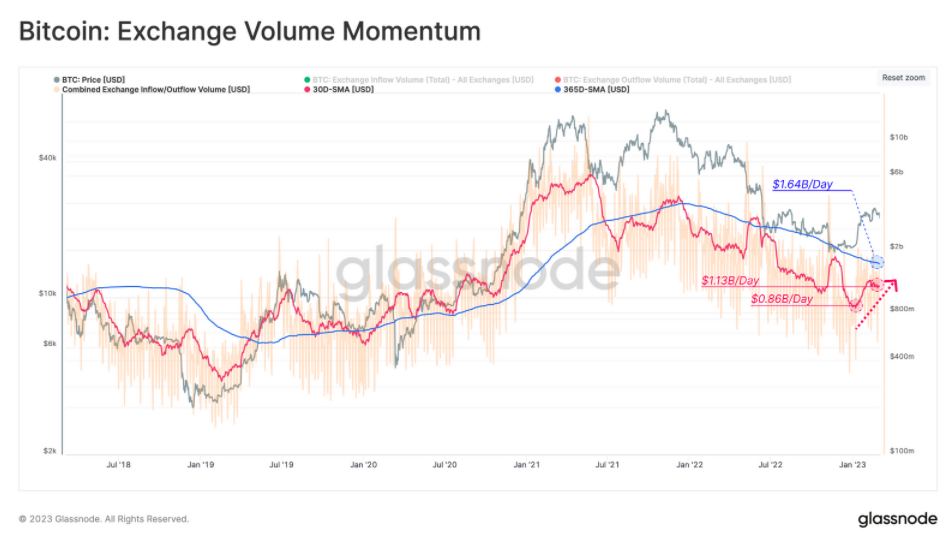

A likviditás beáramlása növekszik, de 2022-hez képest gyengül

A Bitcoin árfolyama erősen reagál a kamatlábak és az amerikai dollárindexre (DXY) változásaira, ami megterheli a kockázatos eszközöket. Ezeknek a tényezőknek a negatív hatása nagyszerű lehetőséget kínál a shortolók számára, de rossz a Bitcoin számára. A Bitcoin leginkább úgy tud ellenállni a shortolók nyomásának, ha új hosszú likviditású és sport vevők lépnek be a piacra.

A tőzsdei nettó áramlások elemzése jó módszer az új likviditás mérésére. Jelenleg ez a mérőszám 34%-os növekedést tükröz 2023 eleje óta, de elmarad az 1,6 milliárd dolláros éves napi átlagtól.

Jelenleg az elemzők körében általános konszenzus van abban, hogy a kriptopiacra irányuló új likviditás felvételének képességét akadályozza a kriptoorientált vállalkozásokat támogató bankok elleni kemény fellépés.

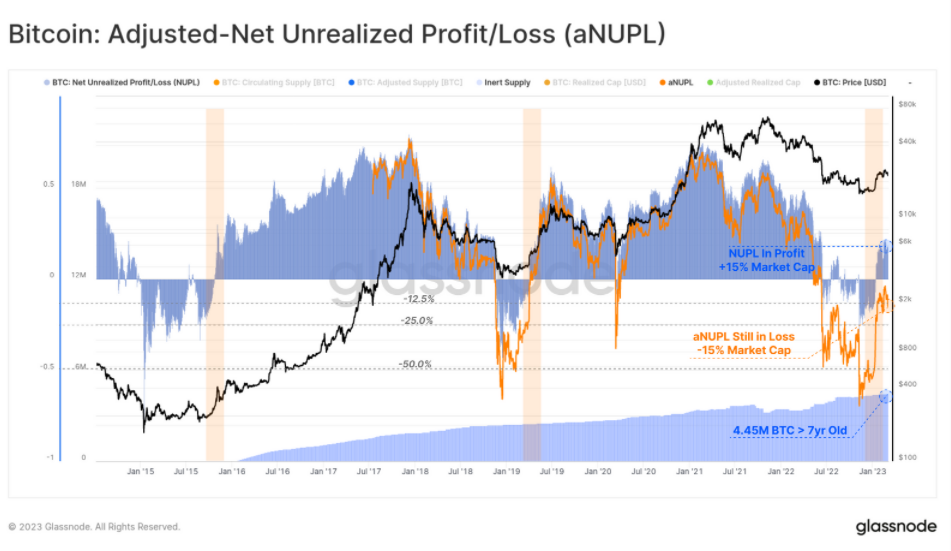

A nem realizált Bitcoin által realizált profit emelkedése a korábbi ciklusokat tükrözi

Miközben egyes Bitcoin befektetők profitot realizáltak, a nettó nem realizált nyereség/veszteség (NUPL – Net Unrealized Profit / Loss metric) metrikát vizsgálva pozitív láncon belüli jelek jelennek meg. A NUPL mérőszám a nem realizált Bitcoin nyereség és a nem realizált veszteség közötti különbséget mutatja a BTC kínálaton belül.

A Glassnode szerint a NUPL mérőszám március 6-án a következőket mutatja:

„Január közepe óta a NUPL heti átlaga a nettó nem realizált veszteség állapotából pozitív állapotba váltott. Ez azt jelzi, hogy az átlagos Bitcoin tulajdonos jelenleg a piaci tőke körülbelül 15%-ának megfelelő nagyságrendű nettó nem realizált nyereséget tart. Ez a mintázat a korábbi medvepiacok átmeneti fázisainak megfelelő piaci struktúrához hasonlít.”

Bár a Bitcoin 2023-as lendülete február közepén megtört, és az erős ellenszél továbbra is fennáll, vannak pozitív jelek arra, hogy a medvepiac legmélyebb szakaszából való átmenet már nagyon közel van.