Egyre kevésbé hatékony a technikai elemzés egy 40 éves minta alapján

A technikai elemzés mára alapvető eszközzé vált a pénzügyi piacokon. Népszerűsége részben annak köszönhető, hogy vizuálisan könnyen értelmezhető, és a múltbeli ármozgások mintázataiból próbál következtetni a jövőre — a tömegpszichológia és a visszatérő piaci viselkedés alapján.

Egy 40 évet felölelő kutatás azonban azt mutatja, hogy ezeknek a mintázatoknak az önálló előrejelző ereje az évek során fokozatosan csökkent, különösen az algoritmikus kereskedés térnyerésével.

A technikai elemzés alapjai

A technikai elemzés az árfolyam és a forgalom (volume) múltbeli viselkedésének vizsgálatán alapszik. A cél az, hogy mintázatokat, trendeket és fordulópontokat azonosítsunk az árfolyamgrafikonokon. Az egyik legismertebb technika a japán gyertyaelemzés, ahol az egyes gyertyák (vagy azok kombinációi) a vevők és eladók viselkedését tükrözik. Ilyen például a kalapács, a doji vagy az elnyelő gyertyaminta.

Az elemzők gyakran kombinálják ezeket a mintákat más technikai indikátorokkal, mint az RSI, MACD, mozgóátlagok vagy Fibonacci-szintek, de a gyertyamintázatok önállóan is sokat elárulhatnak a piaci hangulatról. A technikai elemzés abból indul ki, hogy „minden információ már beépült az árba”, így nincs szükség hírekre vagy fundamentumokra — az ár viselkedése önmagában is elégséges lehet a döntésekhez.

Az alapvető kifejezések megismeréséhez elkészítettük az alábbi útmutatót.

Gyertyamintázatok 40 év távlatából

Egy átfogó, 127 millió idősávot (bar-t) feldolgozó tanulmány segítségével a kutatók 1984-től 2024-ig vizsgálták a legismertebb gyertyamintázatok (pl. bullish/bearish engulfing, hammer, shooting star) sikerességét. A siker kritériuma az volt, hogy a minta után az ár legalább egyszeres 14 napos ATR-t (átlagos valódi tartomány) mozduljon el a várt irányba, három gyertyán belül.

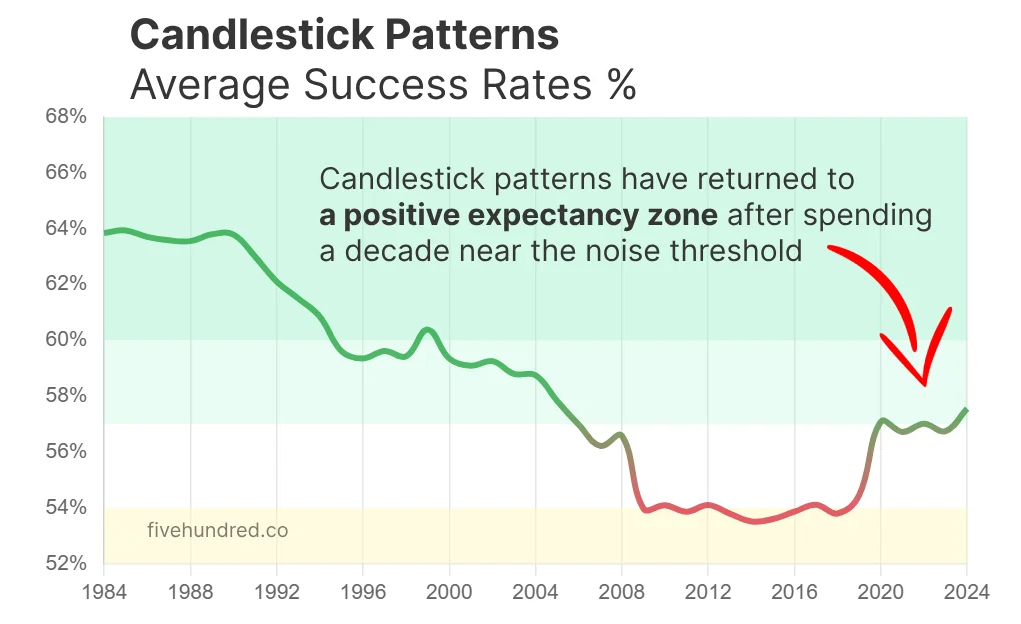

A gyertyaminták összesített találati aránya negyven év alatt: az 1980-as évek kiemelkedő hatékonysága után 2010-re szinte a véletlenszerűség határára süllyedtek, majd 2020-tól enyhe javulás figyelhető meg.

A főbb eredmények:

- Átlagosan 56-58% volt a sikeresség az összes minta esetében, ami szignifikánsan jobb a véletlennél.

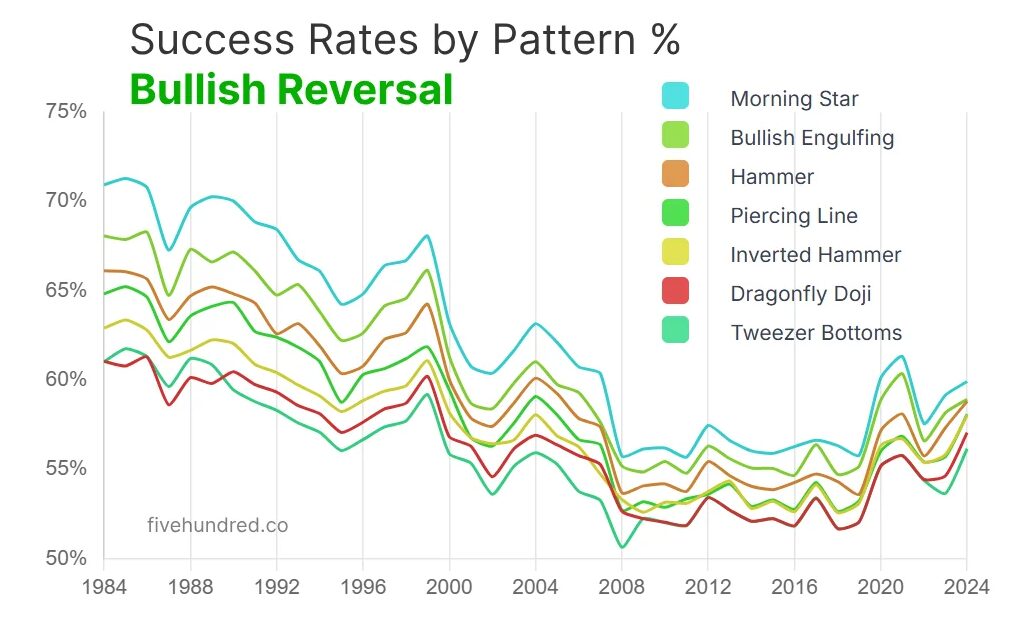

- A bikás visszaforduló minták (bullish reversal) 60% körüli találati arányt mutattak, különösen volatilis időszakokban.

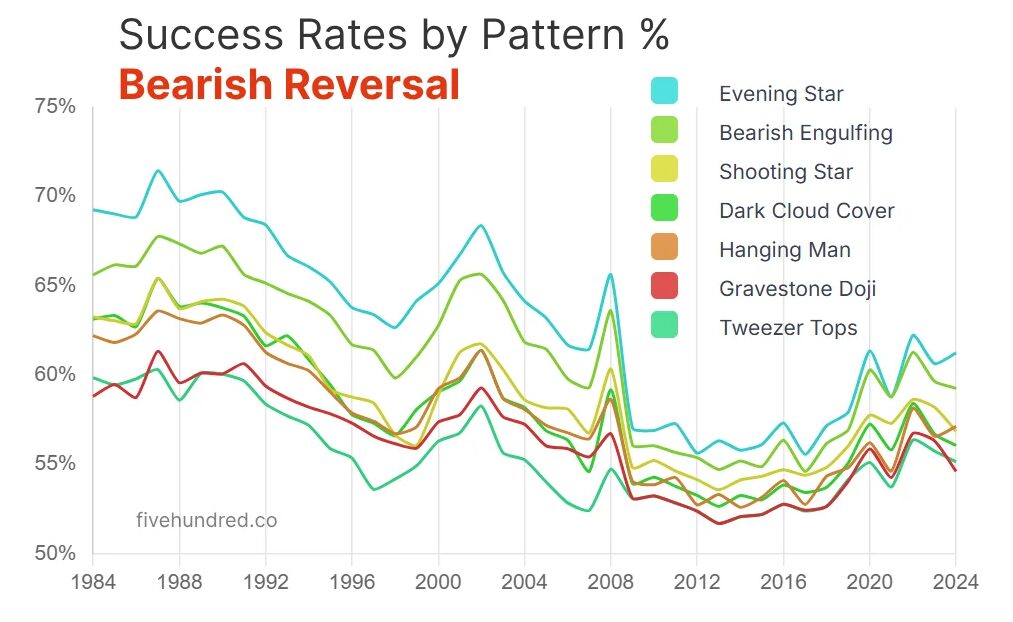

- A medvés minták (bearish reversal) hasonlóan 59-61% körül teljesítettek.

- Az S&P 500-nal való korreláció szinte elhanyagolható volt, azaz a gyertyaminták hatékonysága nem függött szorosan az index teljesítményétől.

A bikás fordulós minták, mint például a Morning Star vagy a Hammer, szintén komoly visszaesést mutatnak az elmúlt évtizedekben, azonban a legutóbbi piaci volatilitás újra növelte hatékonyságukat.

A legismertebb medvés gyertyaminták (pl. Evening Star, Bearish Engulfing) önálló találati aránya 1984 és 2024 között, jól mutatva az évtizedeken át tartó hatékonyságcsökkenést, majd a 2020 körüli részleges visszapattanást.

A tanulmány négy korszakra osztotta az elmúlt 40 évet:

- 1984–1995: felfedezés, magas sikerarány (akár 70%)

- 1996–2007: széles körű alkalmazás, enyhe csökkenés

- 2008–2019: algoritmusok térnyerése, laposodó hatékonyság

- 2020–2024: volatilitás és kisbefektetői hullám = újra emelkedő találati arány

A mintázatok mögötti pszichológia

A gyertyamintázatok önmagukban nem varázseszközök, hanem a piaci résztvevők pszichológiáját tükrözik. Egy kalapács gyertya például azt mutathatja, hogy az eladók ugyan lenyomták az árat, de a vevők visszavették az irányítást — és ez a fordulat ígéretét hordozza. Azonban ahogy a piac egyre hatékonyabbá vált, különösen az algoritmusok megjelenésével, sok egyszerűbb minta elvesztette korábbi erejét.

Érdekesség, hogy a COVID utáni időszakban, amikor a volatilitás nőtt és a kisbefektetők aktívabbá váltak (lásd Reddit-hullám, Robinhood-jelenség), újra nőtt a mintázatok találati aránya. Ez azt jelzi, hogy a kaotikusabb, kevésbé hatékony piacokon a pszichológiai minták ismét hangsúlyosabbá válhatnak.

Tanulságos, de nem garantált

Bár a technikai elemzés — és ezen belül a gyertyaminták — hosszú távon is mutatnak némi előnyt, fontos megérteni, hogy a múltbeli hozamok és mintázatok nem garantálják a jövőbeli teljesítményt. A piac változik, és vele együtt a hatékonyság is. Érdemes tehát a technikai eszközöket más elemzési módszerekkel is kombinálni a megalapozott döntések érdekében.