Kriptók a részleges exitelés formái: 2008 óta nem látott szinten az amerikai jelzáloghitelek nagysága

Az ember sok esetben ösztönösen érzi, ha baj közeleg. Az elért életszínvonalát veszélyeztető baljós jelek például megtakarítási portfóliója felülbírálására késztethetik, vagy egyenest olyan beruházásokra kényszerítik, amiket langyos vízben, jól funkcionáló makrogazdasági körülmények között eszébe se jutna meglépni. A kriptók év eleji szárnyalása ösztönös reakció lehet a gyülekező gomolyfelhőkre, részleges exitelés, a B-terv. Egyfajta pókösztön.

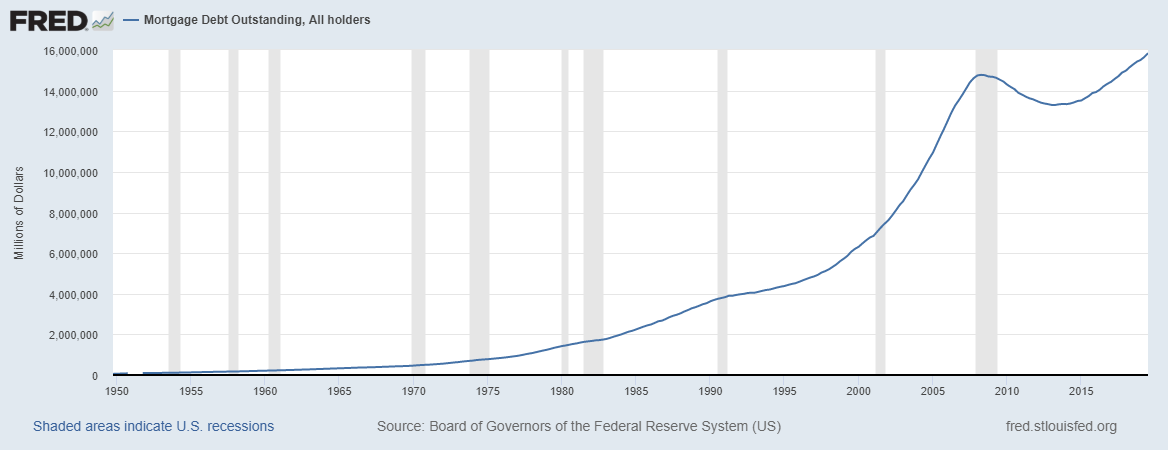

A Federal Reserve jelentése szerint a teljes amerikai jelzáloghitel kintlevőség elérte a 15.8 billió dollárt, már meghaladja a 2008-as évi rekordot. Ne feledjük, az előző világválság kialakulásának egyik legjelentősebb komponensét a nem fizető amerikai jelzáloghitelek adták. Ennek tükrében nem is olyan meglepő, hogy az emberek a kriptovaluta felé fordulnak, mely ugyan egy kockázatos befektetési forma, de fegyelmezett befektetési mentalitással magas hosszú távú megtérüléssel kecsegtet (az író saját véleménye).

A Fed St. Louis-i fiókja által prezentált ábra jól mutatja, hogy 2008 és 2013 között esni kezdett a kintlevőségek nagysága jól reflektálva az amerikai gazdasági visszaesést és a lakáspiac nyűglődését. 2014-ben azonban fordult a kocka, mára pedig a jelzáloghitelek nagysága meghaladja a 2008-as szintet.

Forrás: fred.stlouisfed.org

A széles körben elterjedt nézet tehát, hogy a háztartások jelzálogkölcsöne monumentális szerepet játszott a 2007. évi tőzsdei összeomlásban és az azt követő recesszióban. A 2000-es évek elején a Federal Reserve csökkentette a bankok kamatlábait, ez viszont arra késztette a pénzügyi intézményeket, hogy több pénzt adjanak kölcsön vállalkozásoknak, magánszemélyeknek és az új lakásra vágyó hitelfelvevőknek, még olyanoknak is, akik egyébként nem rendelkeznek elég jövedelemmel, hogy azt vissza is tudják fizetni. Az ilyen hitelekből eredeztetett másodlagos jelzálogkölcsönök (subprime) vezettek végül a Lehman Brothers bukásához 2008. szeptemberében, ami aztán recesszióban kulminált.

A közgazdászok és elemzők tudják hol keressék a recesszió indikátorait. Bár sokszor utólag figyelnek fel rá vagy abban a hitben ringatják magukat, hogy ezúttal másképp lesz. Az egyik ilyen indikátor a fordított hozamgörbe, ami az összes múltbéli amerikai recessziót akkurátusan jelezte előre. Lényegében az 1950 óta átélt 9 recessziót fordított hozamgörbe jellemezte. A hozamgörbe 2019-ben 2007. májusi szintekre esett vissza, ami okkal készteti a Wall Street realitástól elrugaszkodott fináncait aggodalomra. A geopolitikai feszültségek az USA és Irán között, valamint a félszívvel tető alá hozott Kína – USA kereskedelmi paktum pedig csak olaj a tűzre, amik szépen lassan rányomják a bélyeget a világ legnagyobb gazdaságának teljesítményére.

A bitcoin és az altcoinok, lévén negatívan korrelálnak a legtöbb hagyományos befektetési eszközzel, a baljós események következtében megtáltosodtak. Az árfolyamok relatíve tartós – habár volatilis – emelkedésében szerepet játszik az USA – Kína kereskedelmi feszültségek miatt Kínából kiáramló tőke, valamint a növekvő elfogadottság és intézményi legitimáció. A bitcoin 2020. január elseje óta 20%-ot erősödött és a napokban újra 9000 dollár fölött mozgott.

Kriptók: részleges exitelés formája

A digitális valuták többségét nem érintik a geopolitikai események, mivel decentralizált, és határoktól vagy kormányzati joghatóságtól függetlenül használhatóak. Ennek eredményeként a világ minden tájáról egyazon áron kereskednek velük. A bitcoin azért lehet szimpatikus egy befektető számára, mert egyszerre viselkedhet fizetési processzorként, pénzként, tartalékvalutaként és menedékeszközként.

A bitcoin létrejötte egy ösztönös reakció volt a 2008-as pénzügyi válságra, így nem meglepő, hogy potenciálisan a legjobb fedezet hasonló típusú gazdasági eseményekkel szemben.