A CDD mutató azt jelzi, hogy a hosszú távú tulajok még mindig bíznak a Bitcoinban

Az erős makrogazdasági ellenszél folyamatosan erősíti a medvepiaci narratívát a teljes kriptoszektorban, így nincs ez máshogy a Bitcoin esetében sem. 2022. októberére a Bitcoin több mint 60%-kal esett vissza az év eleji árfolyamhoz képest, ugyanakkor a Bitcoin kereskedési volumene 2022. júliusa óta meglehetősen állandó. Ez azt jelenti, hogy a tulajdonosok többsége negatív a Bitcoin kilátásait illetően, és az eladás mellett dönt? Ez egy összetett téma, amibe belemerülhetünk, de van egy mutató, amely segíthet megrajzolni, hogy mi zajlik most. Ez a mutató a coin days destroyed (CDD).

Mit jelent a CDD mutató?

Egy eszköz kereskedési története során jelentős különbség van abban, hogy a vételi ár az árspektrum alsó vagy felső határán volt-e a vétel pillanatában. A Bitcoin esetében ez a spektrum viszonylag rövid. Mindössze 13 év, de az árakat tekintve meglehetősen változó (0-69 000 dollár között mozog). Az eredeti kriptopénz négy nagyobb bika- és medveciklust átélt már, de ha nagyítunk az időhorizonton, akkor egyértelműen folyamatosan felfelé irányuló trendet mutat.

Ennek a hosszú távú, felfelé ívelő pályának a következménye egyértelmű. Azok a befektetők, akik a legkorábban vásárolták a Bitcoint, a legtöbbet nyerhetnek az eladással, még medvepiaci körülmények között is. Hasonlóképpen, azok a befektetők, akik megragadták a lehetőséget, hogy korán és alacsonyabb áron vásároljanak Bitcoint, sokkal több Bitcoint vehettek ugyanannyi fiatpénzért, mintha a Bitcoin történetének későbbi árfolyamán vásárolták volna.

A CDD mutató a tulajok hitét méri?

A korábban bányászott és megvásárolt Bitcoinok viszont más értékű jelentőséggel bírnak, mint a forgalomban lévő kínálatba kibocsátott újabb coinok. Ha ezeket a „koros, régi” Bitcoinokat hosszabb ideig tartják ugyanabban a tárcában, akkor az ilyen láncon belüli aktivitás arra utal, hogy a tulajdonosnak erős meggyőződése van a Bitcoin hosszú távú értékállóságáról. Az ilyen tevékenység erős jelzést küld a teljes Bitcoin hálózatnak is.

Ráadásul a szunnyadó régi Bitcoin hosszú távú birtokosa esetében nagyobb a valószínűsége annak is, hogy több medve- és bikapiaci ciklust is átélt már, ami tovább erősíti a régi Bitcoin mozgásának jelentőségét.

A CDD mérőszám ezt a jelentőséget méri. A Glassnode szerint: „A CDD mutató a gazdasági aktivitás mérőszáma, amely nagyobb súlyt ad a hosszú ideje nem használt érméknek„. A CDD-t úgy számítják ki, hogy az adott tranzakcióban szereplő coinok számát megszorozzák a napok számával, amióta utoljára mozogtak el egy tárcából.

A Bitcoint gyakran kritizálják a nagyfokú volatilitása miatt. Mégis egyértelmű kereslet van a Bitcoin iránt a hosszú távú befektetések esetében is. A CDD ez miatt egy népszerű láncon belüli mutató. Ezt a hosszú távú tulajdonosok – olyan egyének, akik értéket látnak a Bitcoin hosszú távú kilátásait illetően – által fenntartott hangulat mérésére is használják.

Mire utal tehát a CDD jelenlegi szintje?

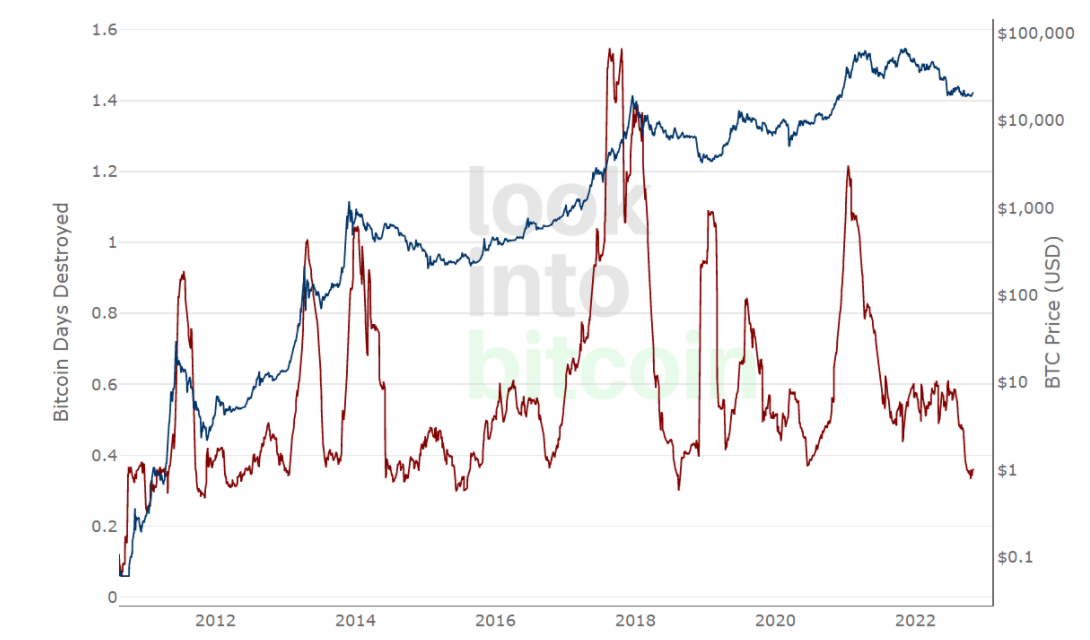

A Bitcoin CDD 90 napos mozgóátlaga 2022. októberében 0,36-os értékkel az egyik legalacsonyabb értéket érte el története során. Ebbe a bizonyos tartományba korábban csak 2018-ban, 2015-ben és 2011 végén süllyedt le. Ahogy az alábbi, kínálattal korrigált (BDD) diagram mutatja, a legmagasabb BDD-emelkedések a bikafutás csúcspontjain történtek. Ez természetesen várható, mivel a hosszú távú tulajdonosok ilyenkor lekötik a nyereségüket.

Más szóval, a hosszú távú bitcoinosok – az eszköz történelmi eladási aktivitásával összefüggésben – továbbra is nagy számban tartják a Bitcoint. Ez lehet az egyik oka annak, hogy a Bitcoin árfolyamához kötődő aktivitás viszonylag stabil. Az ilyen tulajdonosok védekeznek az eladási nyomással szemben.

Ha rátérünk a Bitcoin kereskedési volumenére, hasonló mintát látunk?

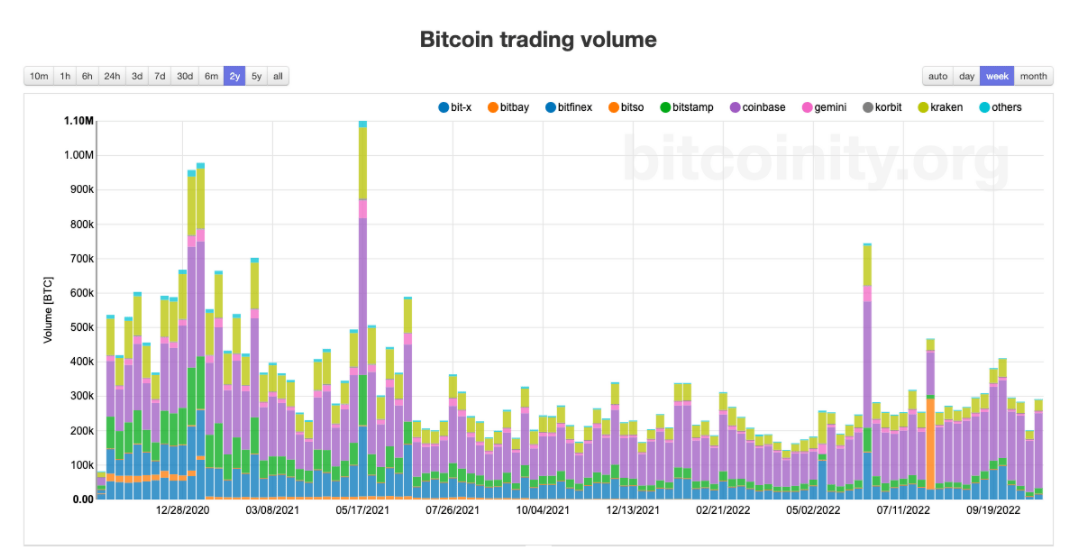

A fenti ábra a Bitcoin kereskedési volumenét mutatja 2020. októberétől 2022. októberéig. Ami itt megfigyelhető, az a meglehetősen egyenletes és konzisztens kereskedési volumen nagyjából 2021. júliusától 2022. októberéig. Nem látunk visszaesést, ami hasonlítana a CDD aktivitására.

A két mutató adatainak kombinációja – alacsony CDD és stabil, konzisztens kereskedési volumen – továbbra is azt sugallja, hogy a Bitcoin kereskedések nagy részét a rövid távú tulajdonosok bonyolították le. Valójában a 2010/2011-es Bitcoinok mozogtak a legkevésbé, amelyeket jóval 100 dollár alatti áron vásároltak meg.

Milyen következtetést vonhatunk le a CDD mutatóból?

Összegzésképpen tehát azt mondhatjuk, hogy a Glassnode adatai szerint a forgalomban lévő BTC-k alig több mint 60%-a nem mozdult el több mint egy éve. Ez a tartási trend is hozzájárult a Bitcoin kivételesen alacsony volatilitásához. Összehasonlításképpen 2018-ban hasonló áringadozás után egyetlen hónap alatt 50%-os esés következett be, a novemberi 6 408 dollárról decemberben 3 193 dollárra.

Mi a valószínűsége annak, hogy új mélypontot fogunk látni, még akkor is, ha a hosszú távú Bitcoinosok tartják a frontvonalat?

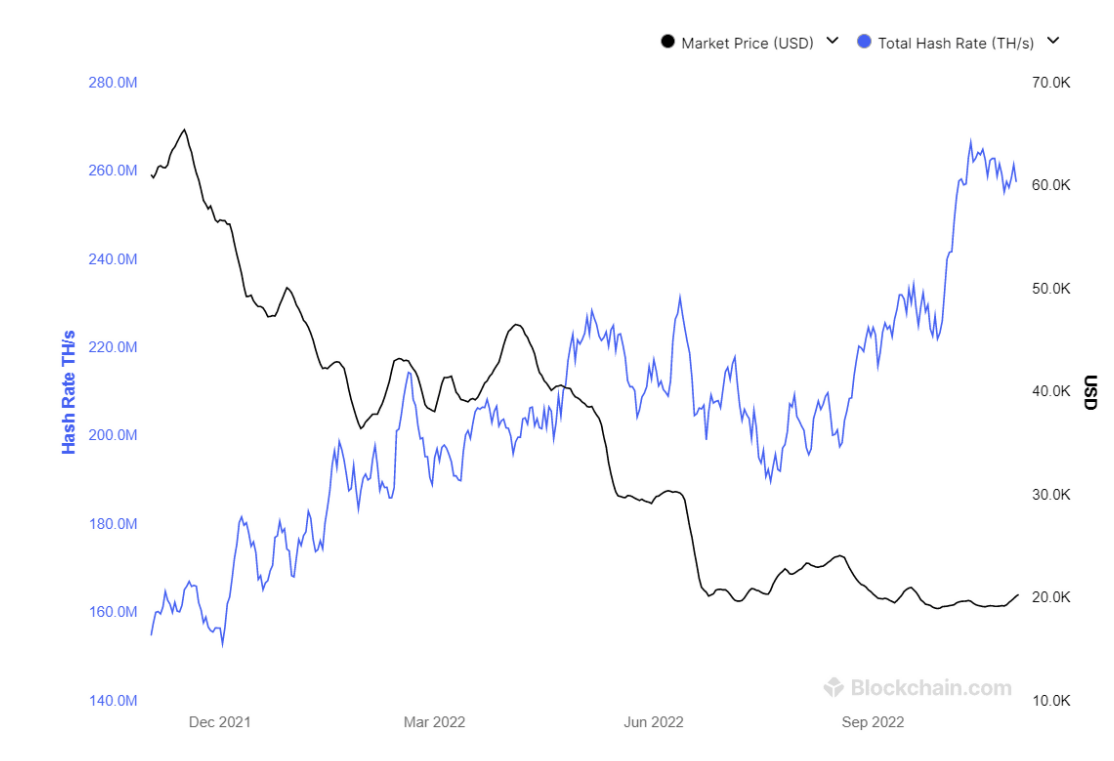

Jelenleg a Bitcoin árfolyama fordítottan arányos a rekord magas hashráta arányával. Ez nem jó hír, Tekintve, hogy a bányászoknak a kibányászott Bitcoinok eladásából kell fizetniük a számláikat, és a Bitcoint el kell adniuk még ebben a medveciklusban a legalacsonyabb árfolyamon is.

Már most az egyik legnagyobb bitcoin bányász cég, a Core Scientific (CORZ) a csődeljárási lehetőséget vizsgálja. A vállalat hashráta részesedése a hálózat teljes hashrátájának 5%-a körül mozog. Közben a CORZ részvényei 98,32%-kal zuhantak be az elmúlt egy évben.

Az Argo Blockchain (ARBK) ugyanezt a sorsot osztja. 91,56%-kal esett az árfolyama, és képtelen annyi eszközt eladni, ami fedezné a költségeket. Az Argo 2022. októberében kiadott jelentése szerint:

„Amennyiben az Argónak nem sikerülne további finanszírozást bevonni, az Argo rövid távon cash flow negatívvá válna. Ez miatt le kellene csökkentenie vagy be kellene szüntetnie a működését”.

Bár ezek a bányászvállalatok valószínűleg csökkentik majd a Bitcoin hashráta nehézségét, a legerősebbek túlélésének játékában ez egy újabb fertőzési spirált okozhat. Ezúttal a sebezhetőség és a piaci eladások a megmaradt központi platformoktól származhatnak, amelyek dollárt kölcsönöznek ezeknek a bitcoin bányászcégeknek. Visszatérve a folyamatos makrogazdasági ellenszélre. Az, hogy a kriptopiac hogyan értelmezi a Federal Reserve következő lépéseit, még lehet olyan kimenetele, hogy a végén éppen annyira megemelheti a Bitcoin árfolyamát, hogy ezek a bányászcégek még pont a víz felett maradhassanak.