Ezek a legjobb kriptovaluta kamatráták a DeFi és CeFi területén

Melyik platform kínálja a legjobb kamatrátákat a digitális eszközhöz? Az elmúlt években sorra jelentek meg az új kriptovaluta szolgáltatók, DeFi és CeFi szolgáltatók egyaránt, hitelezőplatformok, margin brókerek és persze staking szolgáltatók. A bőség zavarában nem könnyű eldönteni, hogy hol kapod a legjobb hozamot a befektett tőkéd után. Friss útmutatónkban bemutatjuk a főbb kriptovaluta hitelplatformokat, és megvizsgáljuk az általuk kínált különböző hozamlehetőségeket és kamatrátákat.

Először is fontos megérteni a „kriptohitelezés (crypto lending)” és a „kriptokölcsönzés (crypto borrowing)” közötti különbséget e cikk kontextusában. Ha hitelezel, akkor eszközeidet kölcsönadod a bemutatott platformoknak amiért cserébe kamatot kapsz. A célod az eredeti összeg visszaszerzése kamatokkal növelve. Ez a cikk most nem tárgyalja a kriptokölcsönzést – ahol digitális eszközöket (vagy bizonyos esetekben fiatot) kölcsönöznél egy platformtól, amelyet vissza kell fizetned kamatokkal megnövelve.

A kérdés egyszerű: melyek a legjobb kriptohitelezési platformok? A megközelítés kissé vitatható, mivel mindegyiknek megvan a maga előnye, de minden bizonnyal az ígért éves kamatráták jó kiindulópontot jelentenek.

DeFi hitelezés

A DeFi világában az igény a hitelfelvételre származhat a margin kereskedésből egy decentralizált tőzsdén, vagy pedig a DeFi-alkalmazások hitelfelvételéből. A kereslet és kínálat állandó ingadozása a DeFi alkalmazásoknál meglehetősen változó hozamokat eredményez. Mivel a DeFi alkalmazások többsége az Ethereum hálózaton fut, a hitelezés és a kölcsönzés főként Ethereumból, ERC-20 tokenekből és csomagolt (wrapped – avagy tokenesített) Bitcoinból áll. A wrapped Bitcoin egy olyan ERC-20 token, amely 1:1 arányban Bitcoin fedezetű illetve a BTC árát követi. A platformok üzleti modellje kissé eltérhet egymástól.

A platformok és üzleti modelljei:

Compound: DeFi platform tokenizált hitelezéshez és fedezett hitelfelvételhez.

Fulcrum: DeFi platform tokenizált hitelezéshez és margin kereskedéshez.

Cream: Compound Finance alapú hitelezési platform.

DydX: DeFi platform fedezett hitelfelvételhez, hitelezéshez és margin kereskedéshez.

AAVE: DeFi platform a fedezett hitelfelvételhez és hitelezéshez.

DDEX: DeFi platform hitelezéshez és árrés kereskedéshez.

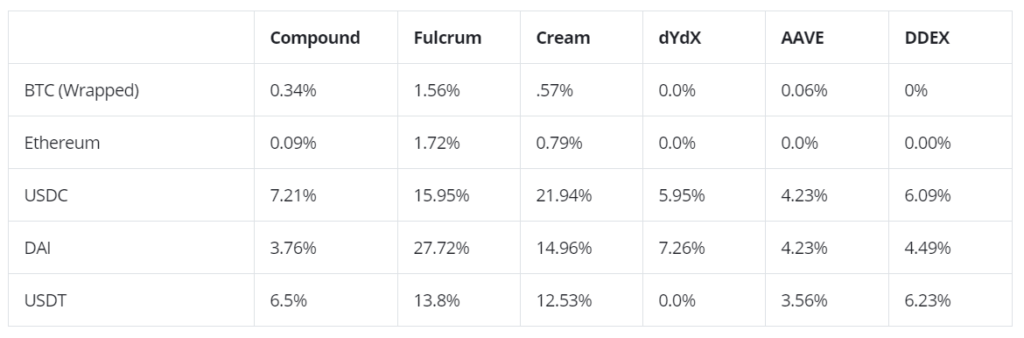

Legjobb DeFi kamatráták

Centralizált hitelezés

A DeFi hitelezés mellett számos centralizált kriptovaluta hitelezéssel foglalkozó vállalkozás is működik. Mivel ezeknél a vállalatoknál a hitelfolyósítás központosított módon történik, a kamatlábak általában stabilabbak, mivel a hitelező egység határozza meg a kamatrátákat, nem pedig tisztán a piaci erők és algoritmusok. A centralizált hitelezési platformok kamatlábai általában magasabbak, mint más platformoké, ami vonzóbbá teszi a hitelezők számára.

Legjobb CeFi kamatráták

Bevezetés a kriptovaluta hitelek világába

A hitelezés másik oldala természetesen a hitelfelvétel. Ha fel akarsz venni hitelt (például dollárban), a fenti szolgáltatók közül soknál lehetőséged lesz rá.

A legtöbb hitelezési és hitelfelvételi protokoll, legyen szó CeFi-ről vagy DeFi-ről megköveteli, hogy a hitelfelvevők zároljanak egy adott digitális eszközt a hitelfelvétel teljesüléséhez. Ezeket a típusú hiteleket fedezett hiteleknek nevezzük.

A fedezet a hitelfelvevő biztosítéka azáltal, hogy adott eszközt zálogba ad, amivel a hitelező tőkéjét megtérítheti akkor, ha a hitelfelvevő nem tudja visszafizetni a hitelét. Ha egy hitelfelvevő folyamatosan elmulasztja a hitelkötelezettséggel járó kifizetéseket, akkor a hitelezőnek joga van a fedezet tulajdonba vételére hiszen nemteljesítésről van szó.

A fedezett vagy „túlfedezett” hitelek a hatékonyan működő DeFi hitelnyújtó markerek vázát képezik. A DeFi protokollok lehetővé teszik a nyílt, engedély nélküli és pszeudoanonim pénzügyi szolgáltatásokat. A hitelfelvevőknek nem kell hitelminősítési követelményeken átesni, és általában nincsenek hivatalos ügyfélazonosítási (KYC) vagy pénzmosás elleni (AML) követelmények sem.

A nyílt hozzáférés és a rendszerszintű stabilitás egyensúlyának fenntartása érdekében a DeFi kölcsönöknél zálogba adandó biztosíték értékének meg kell haladnia a hitelek értékét. Ha például egy DeFi felhasználó közvetlenül 100$ értékű DAI hitelt akar felvenni a MakerDAO-n, akkor legalább 150 USD értékű például etheret kell kollaterálként elhelyeznie.

A DeFi protokollokból történő kölcsönzés bizonytalan és időigényes folyamat lehet, amely túlmutat a törlesztőrészletek kamatának egyszerű visszafizetésén.

A hitel/érték arányt (LTV) gondosan figyelemmel kell kísérni annak biztosítása érdekében, hogy a hitel teljesítése előtt egyeztetett biztosítéki követelmény fennmaradjon. Ezen LTV-arány fenntartását megnehezíti, ha a hitelfelvevők olyan instabil eszközöket ajánlanak fedezetül, mint az ETH is. Ha az ETH értéke dollárban hirtelen megváltozik, a hitelfedezetek nagyon gyorsan elértéktelenedhetnek. A DeFi piacon a hitelfelvevőket nem védik hitelbiztosítási mechanizmusok.

Programozható pénz: eszközök a legmegfelelőbb kamatráták megtalálására

2021-ben kezdenek elterjedni a hozamoptimalizáló platformok, mint amilyen a Yearn.finance is. A Yearn segítségével a hozammaximalizálásra törekvő felhasználók automatikusan tudják a coinjaiknak a legmagasabb hozamokat megtalálni. A Yearn előtt azok a felhasználók, akik maximalizálni akarták hozamukat, manuálisan mozgatták stabilcoinjaikat a hitelezési protokollok között. Ez egy lassú és munkaigényes folyamat volt, amely a Yearn szeretett volna elkerülni.

A Yearn minden letétbe helyezett stabilcoinhoz egy pool-t rendel. Amikor a felhasználó letétbe helyezi a stabilcoinjait ezen pool-ok egyikébe a letétbe helyezett coin hozamával egyenértékű (y)tokeneket kap. Ha például a felhasználó betesz DAI-t a poolba, akkor yDAI-t kap vissza.

Az eszközök automatikusan mozognak a DeFi ökoszisztéma hitelezési platformjai között, mint például a Compound és az Aave, és a letétbe helyezett eszközök kamatrátája dinamikusan változik. Minden alkalommal, amikor egy új felhasználó eszközöket helyez el a Yearn pool-jába, a protokoll ellenőrzi, hogy vannak-e lehetőségek magasabb hozamra, és szükség esetén kiegyensúlyozza az egész pool-t. A felhasználó bármikor elégetheti yDAI-ját, és kiveheti kezdeti betétjeit és felhalmozott kamatát az eredeti betéti eszköz formájában.

A protokoll bonyolultabb megoldásokat kínál, amelyek hatékonyan maximalizálhatják a felhasználói betétek hozamát. A Yearn által épített, a Curve pénzügyi platformon létrehozott yCRV likviditási pool a következő yTokent tartalmazza: yDAI, yUSDC, yUSDT, yTUSD, és visszafizeti az indexet képviselő yCRV tokent. A felhasználók betölthetik a négy natív stabilcoin bármelyikét a pool-ba, és kamatot kereshetnek a hozamot hozó yCRV tokenekből. A betétesek kereskedési díjakat is kapnak a Curve-től, ha likviditást nyújtanak a platform többi felhasználója számára.