Willy Woo szerint így érdemes kiegyensúlyozni a kriptoportfóliónkat

Willy Woo jól ismert kriptotrader és blogger a közösségen belül. Lelkes tweetelőként ontja magából a hasznos kereskedési/befektetési tippeket. A kriptoportfóliókra vonatkozó gondolatait a CoinDesk hasábjain is megosztja.

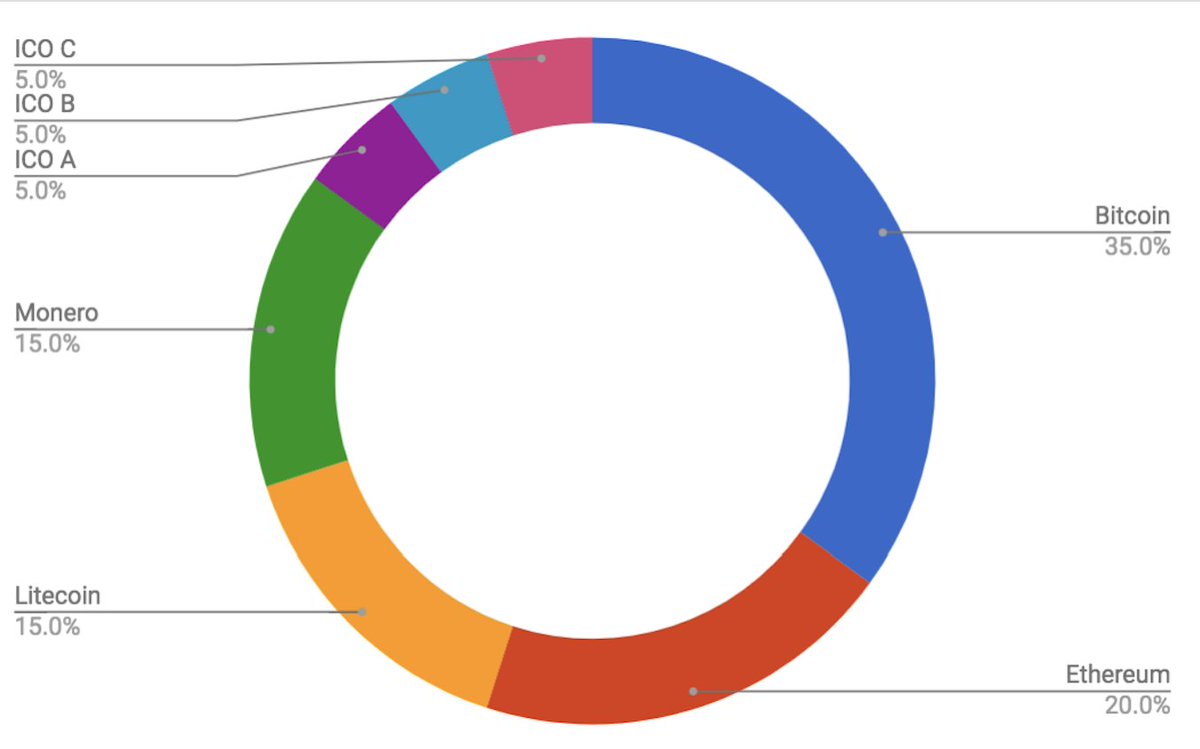

Woo egyik legújabb bejegyzésében a kriptoportfóliókról osztotta meg véleményét. Szerinte természetes lépés egy portfólió felülvizsgálata a hosszú távú befektetők életében, de ez ugyanakkor egy teljes mértékben elhibázott manőver. Egy portfólió ideális esetben így néz ki:

Előfordulhat, hogy a portfólióban az ‘ICO C’ csak azért szerepel, mert egy firstcoin gyanús ismerős meggyőzi a befektetőt a vételről.

Viszont egy év után kiderül, hogy a befektető a rossz érzés ellenére egy echte unikornisba fektetett, Szatosi az ICO C startup vezérigazgatója, megoldotta a skálázási problémát, atomic swapot kínál, Trump leváltását ígéri a blokklánc segítségével és elhozta a világbékét.

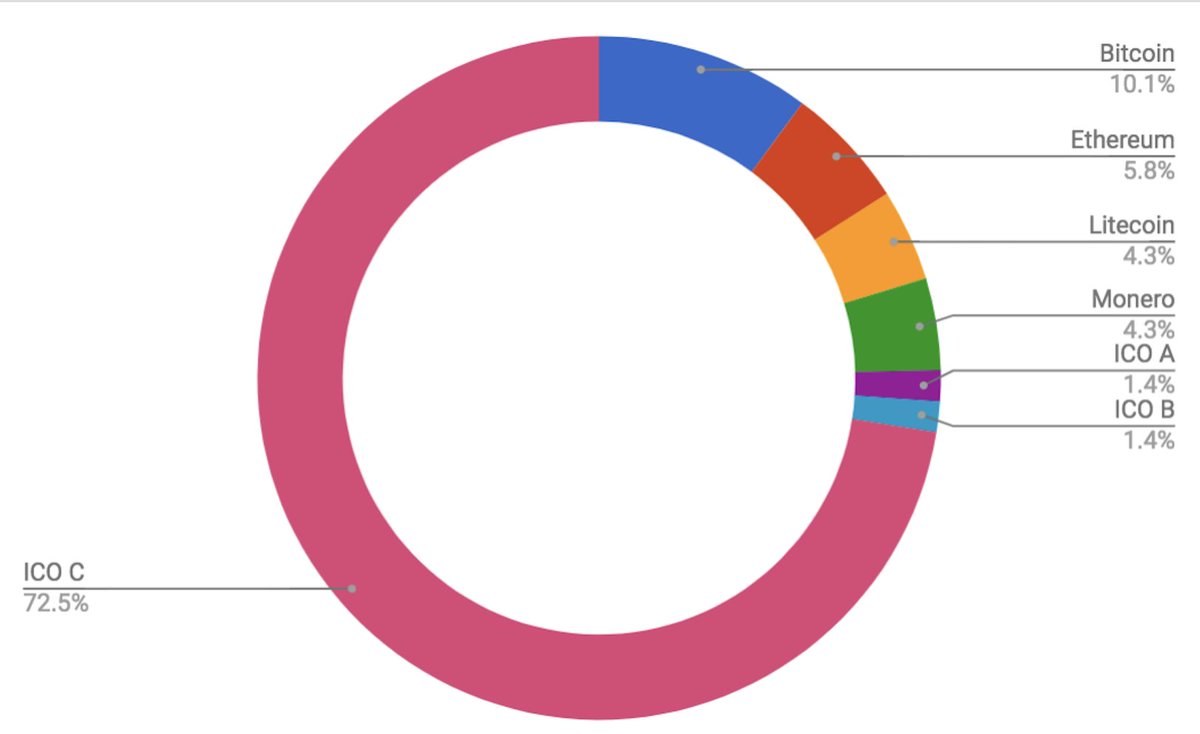

1 év után a portfólió így néz ki:

Észrevehetően nagyot torzult a portfólió és ilyenkor ösztönösen a kriptoportfólió újrarendezésén gondolkodik a befektető.

Miért is van erre szükség? A modern portfólióelmélet szerint egyensúlyba kell hozni az allokált pénzügyi forrásokat a kockázat minimalizálása és a megtérülés maximalizálása érdekében. A matek alapján mindig olyan befektetési eszközöket ildomos keresni, amelyek ellensúlyozzák a piaci kockázatokat mialatt maximalizálják a nyereséget és közben az olyan váratlan piaci eseményekre is felkészítenek, mint éhínség, energiahiány vagy háború a rakétás emberrel. A portfólióelmélet alapján olyan iparágakba célszerű fektetni, amelyek fordítottan korrelálnak.

Például olajba és légitársaságok részvényeibe és mikor az olajár bezuhan a légitársaságok részvényei emelkednek az olcsó olajár miatt. ‘De hogyan működik mindez egy kriptoportfólió esetén?’ – teszi fel a kérdést Woo cikkében.

Jelen pillanatban a kriptopénzek és tokenek olyannyira újak, hogy a ‘feltörekvő tech’ eszközosztályba sorolhatók. Éretlen iparág, nem bizonyított technológiai megoldásokkal és a globális befektetési piacokon inkább marginális eszközosztályként vehetők csak figyelembe.

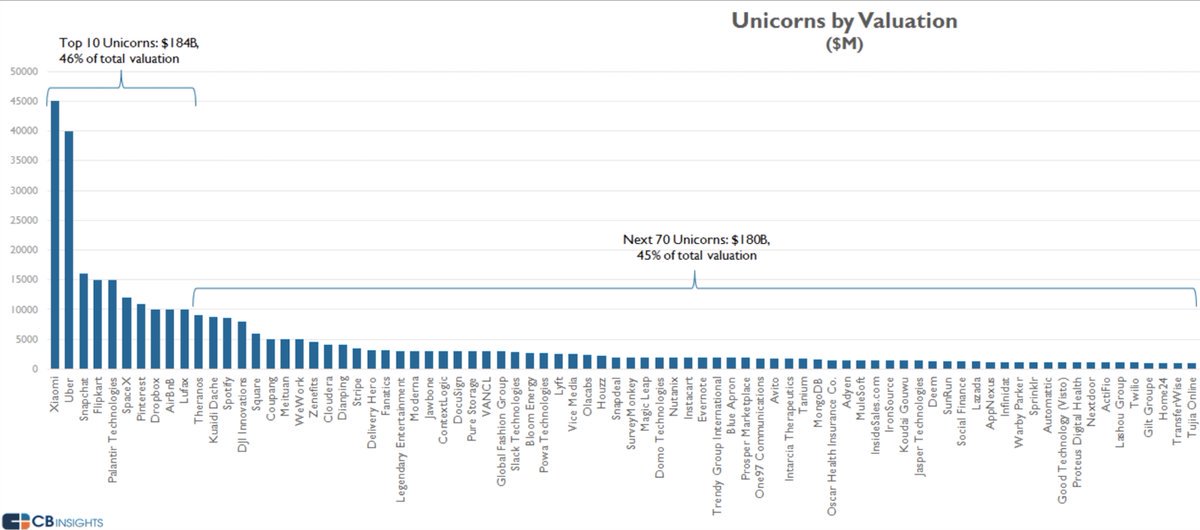

Így néz ki a hagyományos feltörekvő tech IPO (részvénykibocsátás) előtt, ahol általában a kockázati-tőkebefektetők és az angyal befektetők dominálnak:

A képen láthatóan pár erős cég dominál, ők a nyertesek, ők kaszálják a legtöbbet a többi pedig hosszú távon bukásra van ítélve, folytatja Woo a gondolatmenetet.

Szerinte a jól teljesítő cégek kiszórása a portfólióból olyan, mint kicserélni a Facebook részvényeket IWIW-re (MySpace szerepel a példájában), hogy ezzel csökkentsük a kitettséget és a kockázatot. Véleménye szerint nem szabad csökkenteni a nyertesek súlyát és célszerű tartani a célallokációt.

Tokenkínálat mint célallokáció

Woo egy új metrika bevezetését javasolja a kriptoportfóliók kialakításához. Szerinte a legjobb mutató a tokenkínálat százalékos aránya erre a célra, amire egy még korai befektetői karrierje során tanította egy legendás kriptobefektető, akit csak „Coin Whisperer” néven említ a bejegyzésben.

Leírása alapján az említett befektető létezése és gazdagsága mindmáig legenda még a bennfentes kereskedők között is. A rejtelmes befektető stratégiája kivitelezésekor felvásárolta a tokenkínálat 1/100-át, ha igazán jó projektekre bukkant és a tokenkínálat 1/1000-ét a spekulatív projekteknél. A kockázatitőke-befektetők ugyanis pontosan ugyanezt teszik: felvásárolják egy A listás vállalat 1 százalékát amitől csak akkor szabadulnak meg, mikor újabb forrásbevonásra, vagy részvénykibocsátásra vagy felvásárlásra kerül sor.

Az ilyen befektetők átlátják az erődinamikát a piaci nyertesek és a vesztesek között. Itt Woo megjegyzi, hogy a shitcoinok esetében más a felállás. A szabályozatlan és felületes projektekre, piaci manipulációkra és pump-and-dump sémákra nem alkalmazható a tokenkínálat stratégia ugyanis a stratégia és inkább a hosszútávú tokenbefektői kontextusban alkalmazandó.