11 hónap után először lélegezhetnek fel, de vajon meddig örülhetnek a befektetők?

Bart Simpson visszatért a bitcoin grafikonra, de még ő sem tudta letörni a kriptók árfolyamát a héten.

5-10%-ot esik és kel a bitcoin árfolyama

A bitcoin árfolyama több mint 5%-ot ugrott a héten, miután a First Republic Bank (FRC) részvényei április 25-én több mint 50%-os eséssel zárták a kereskedési napot. Az újabb lehetséges amerikai bankcsőddel kapcsolatos félelmek korbácsolták fel a hangulatot. Ez pedig a kriptopiacra hajtott ismét egy adag befektetőt.

Mindezek után a bitcoin árfolyama egy nappal később, április 26-án egy kifejezetten gyors összeomlást mutatott be (flash crash). Az árfolyam 29800 dollárról 60 perc alatt 27200 dollárig zuhant vissza. A legtöbb pletyka arra utalt, hogy az okozta az összeomlást, hogy az amerikai kormányhoz köthető egyik tárcából értékesítésre kerültek Mt. Gox bitcoinok. Azonban, mint ez nem sokkal később kiderült, ez csak egy félrement automatikus üzenet volt. Ez pedig beindított egy sor automatikus kereskedési robotot.

A héten megjelent, grafikonon kirajzolt alakzatot sokszor Bart Simpsonnak is szokták nevezni, ugyanis az árfolyam jól követi a rajzfilm szereplő haj formáját. Valójában spekulációt jelez mindig egy adott eszköz piacán. A Bart-minta egy módszer a piac konszolidációs szakaszának leírására, legyen szó a hagyományos tőzsdéről vagy kriptopiacról. Valóban egy kereskedési zsargon, amely kifejezetten a diagram technikai megnyilvánulására vonatkozik.

A hét legfontosabb kriptovaluta hírei egy helyen

A világ legnagyobb kriptotőzsdéje, a Binance végül úgy döntött, mégse veszi meg a befuccsolt kriptohitelezőt a Voyagert. A Binance még 2022 végén jelentette be, hogy az amerikai leányvállalata milliárd dolláros megállapodást kötött a Voyager Digital Ltd.-vel az eszközeinek felvásárlásáról. Az amerikai Értékpapír- és Tőzsdefelügyelet (SEC) először kifogásolta a felvásárlást. De egy bírósági jóváhagyás után azonban folytatódhatott az akvizíció. A héten azonban maga a Voyager hoztanyilvánosságra, hogy az üzlet a Binance US-szel dugába dőlt. Ráadásul hozzátették, hogy a helyzetük most így “kiábrándító” lett.

Mindeközben a Binance visszatér Oroszországba. Az oroszországi felhasználók arról számoltak be, hogy több mint egy évvel a szankciók bevezetése után ismét használhatják a helyben kibocsátott Mastercard és Visa kártyákat a kriptotőzsdén.

Ausztria második legnagyobb bankja partnerségre lépett a Bitpanda kereskedési platformmal. A Raiffeisen bankcsoport és a Bitpanda közötti együttműködés nem sokkal azután valósult meg, hogy a kriptotőzsde egy hasonló egyezséget kötött az N26 német mobilbankkal. Mindkét bank számára kripto befektetési szolgáltatásokat biztosít majd az osztrák Bitpanda.

Ha az amerikai makroadatok már nem okoznak meglepetést, majd a FED döntése fog

A hét makro eseményének kikiáltott amerikai lakossági fogyasztási kiadások indexe (PCE) nem szolgált katalizátorként a piacon. A számok ugyanis nagyjából megfeleltek a kereskedők által korábban beárazottnak.

„Összességében semmi sem sokkolja most a piacot” – fogalmazott egy elemző.

A figyelem ugyanis egyre inkább az elkövetkező hét makro eseményére összpontosul már most. Jön ugyanis a Federal Reserve következő kamatdöntése. Elemzők szerint a további kamatemelésre még elég erős esély van, így hiába a PCE mutató megjelenése, nem érdekelte ez most a befektetőket.

Annak ellenére, hogy júniusra még kamatemelést várnak a piac ezen felül még idén legalább 2 kamatcsökkentést is elkezdett beárazni. Annak ellenére, hogy a Fed továbbra sem mondta ki, hogy támogatná az idei kamatcsökkentést. Éppen ezért már a jövő heti kamatdöntő ülés is meghatározó lehet a jövőbeli befektetői hangulatra nézve.

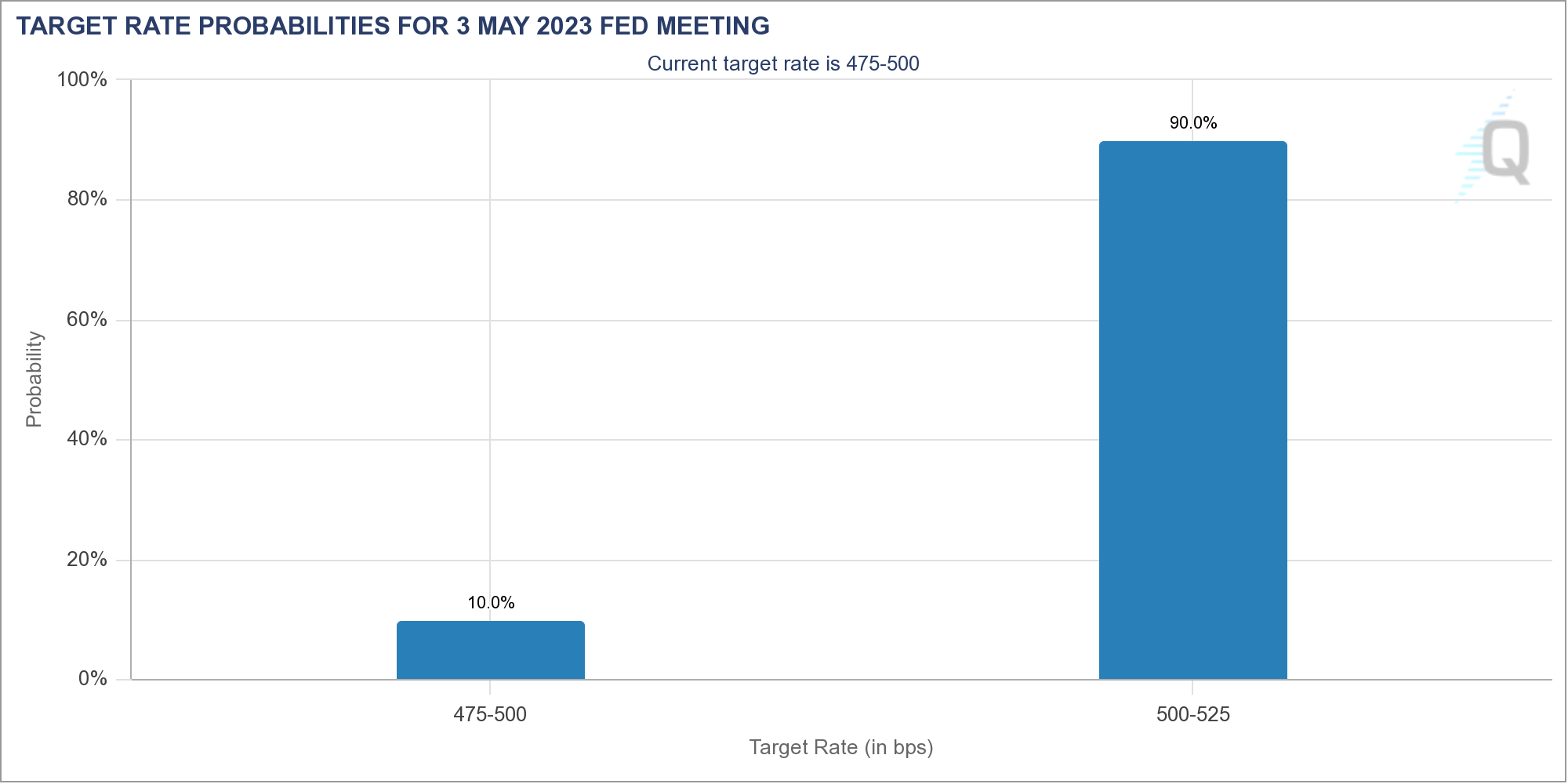

A CME Group FedWatch elemzési eszköze szerint a 0,25%-os kamatemelést 90%-os bizonyosságnak veszi már most a piac. Ráadásul egyre biztosabbak ebbe az elemzők, mert a mutató valószínőségi értéke 5%-ot emelkedett egy nap alatt.

155 nap után végre profitban

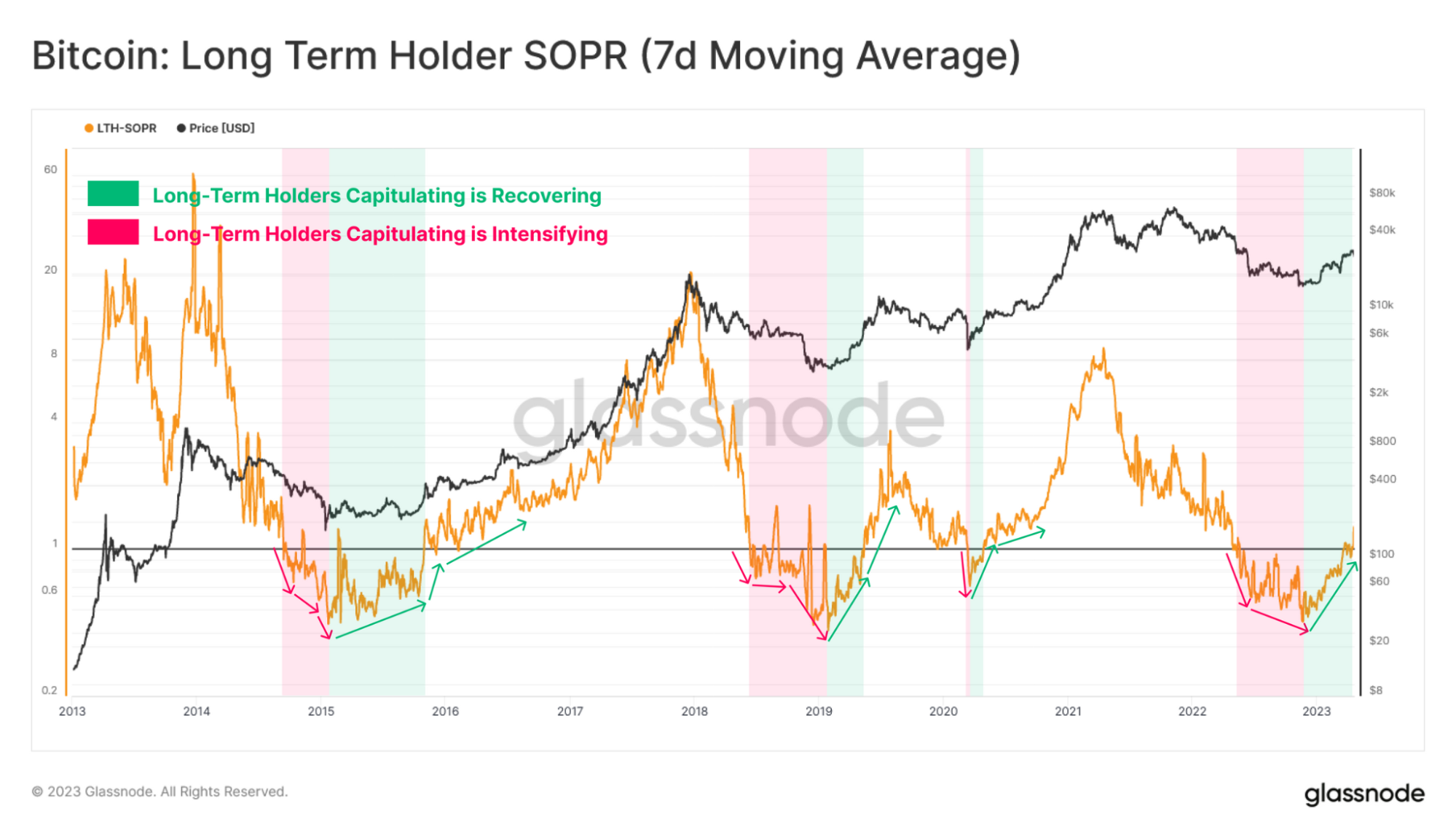

A blokklánc-adatok azt mutatják, hogy a hosszútávú Bitcoin befektetők 11 hónap után először láthatnak nyereséget a tárcáikban.

A Bitcoin hosszútávú tulajdonosainak jövedelmezőségét mutatja a LTH SOPR mutató. Az index állása most azt vetíti előre, hogy a legalább 155 napos vagy annál hosszabb ideje őrzött bitcoinokat már nyereséggel lehet eladni.

A mutató korábban, hasonló jövedelmezési trend változásakor jelentős piaci rallykat tudott előre jelezni. Így érdemes most is figyelemmel kísérni az értékét. A Glassnode adatai szerint 2022. májusa óta először lépte át a mutató hétnapos átlaga a jelenlegi szintet.

A SOPR az elköltött tranzakciós kimenet, vagyis az UTXO értékének amerikai dollárban kifejezett aránya. Ezt ahhoz az értékhez viszonyítják, amelyen az érintett pénztárca elkölti az UTXO-t a láncon. A tranzakciós kimenetet nem használják fel később bemenetként egy új tranzakcióban. Azaz az UTXO-kra tulajdonképpen úgy kell tekinteni, mint a fizetés után a zsebben maradt aprópénzre.

Az arányszám jelenlegi szint föléi emelkedése – 2020 májusában, 2019 májusában és 2015 novemberében is – szintén egybeesett a felfelé induló trend kezdetével. Ezek után pedig végül több éven átívelő emelkedés alakult ki a piacon.

A grafikon azt mutatja, hogy a szélsőséges, 1-es szint alatti értékek történelmileg megjelölték a befektetők kapitulációjának időszakait. Ezek pedig egybeestek a lokális piaci mélypontokkal. Eközben a 10 feletti értékek a piaci csúcsokat jelölték ki.

Nő a tőzsdéken tárolt bitcoinok száma

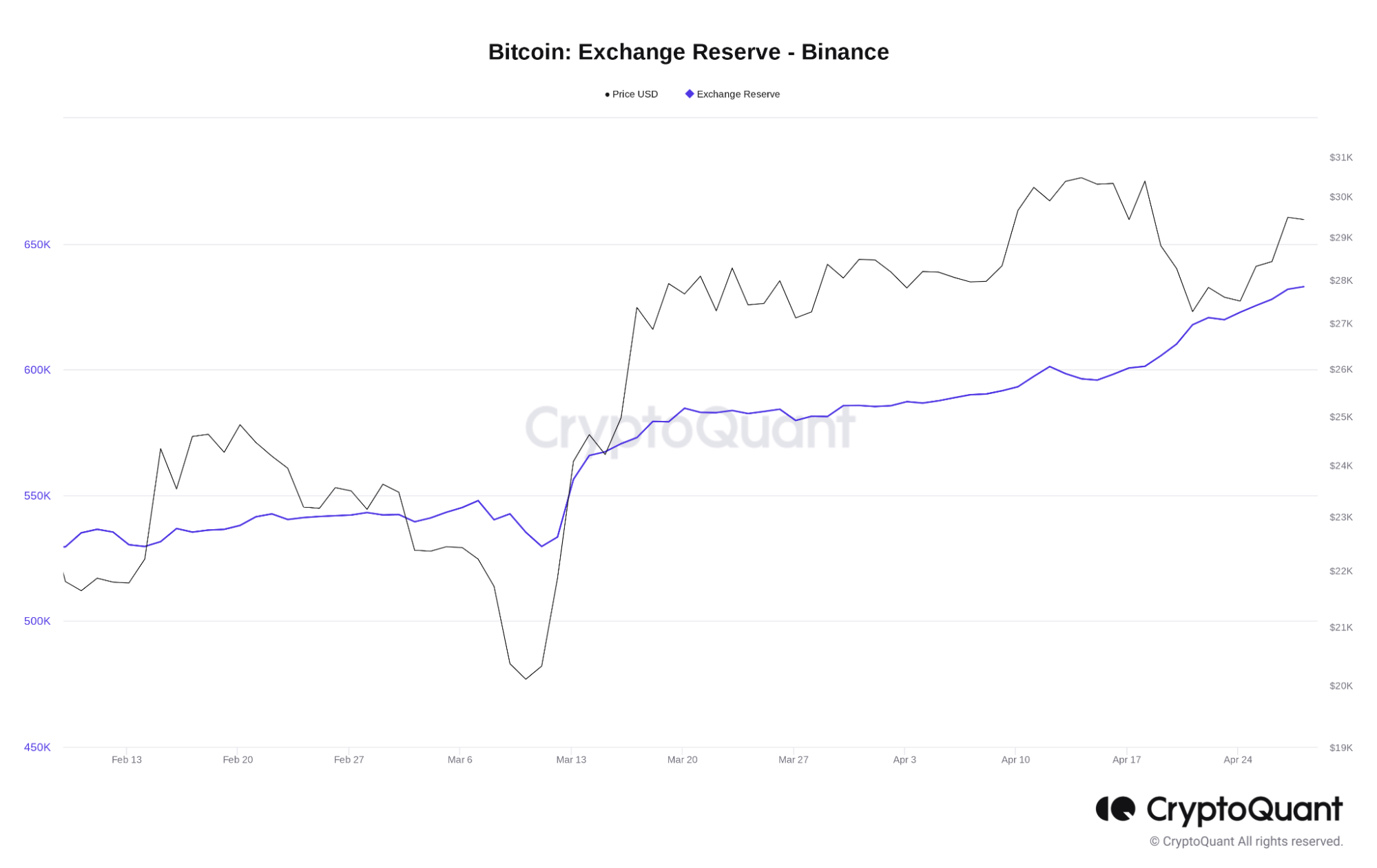

Mivel a BTC/USD március közepe óta rendszeresen több hónapos csúcsokat döntött meg egymás után, kétségtelenül megnőtt a kísértés az eladásra mind a hosszú távú, mind a rövid távú befektetők szemében.

A CoinGlass és a CryptoQuant elemzőcégek szerint a Binance egyedül most 51 000 BTC-vel többet tárol a könyveiben, mint 30 nappal ezelőtt. Összehasonlítva március 10-ével, amikor a BTC/USD rövid időre benézett a 20 000 dolláros támasz alá – a Binancen tárolt BTC egyenleg csaknem 100 000 BTC-vel nőtt.

Az aggregált mennyiség 30 nap alatt összesen 14 000 BTC-vel nőtt, így jelentős átrendeződés is tapasztalható volt a tőzsdék között az elmúlt időszakban. A Coinglass által nyomon követett tőzsdék összesített BTC egyenlege jelenleg 1,919 millió BTC.

30 ezer dolláron a kereskedők szeme

Az elmúlt hetekben tapasztalt befektetői mozgások vitathatatlanul növelték a bikákra nehezedő nyomást, hogy átlendítsék az árfolyamot a bűvös 30 000 dolláron.

Az e szint körüli terület a rekord összegű tranzakciós volumen helyszíne, így a 30 000 dollár jelentősége már nem csupán pszichológiai jelleggel bír.

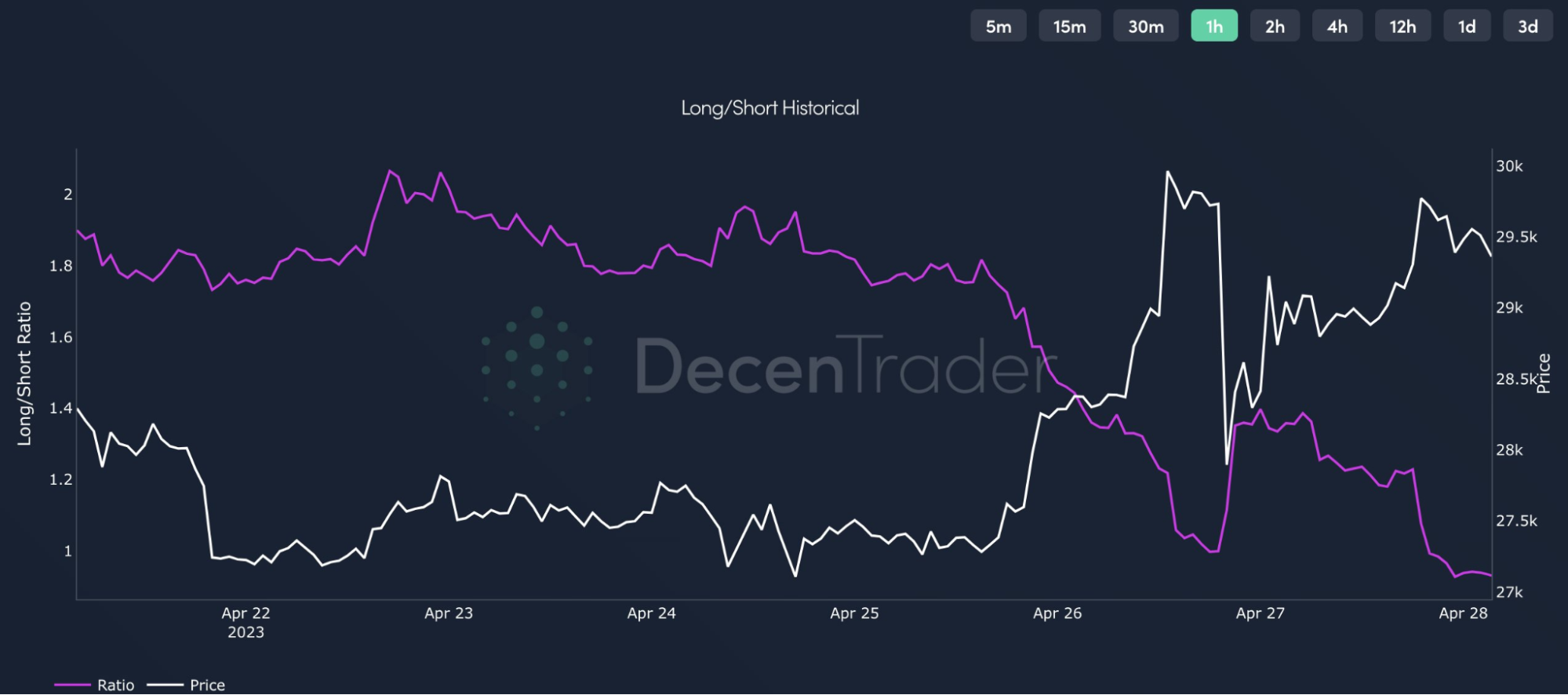

A DecenTrader kereskedési platform által nyomon követett likviditás jelenlegi állapota a tőzsdék között azt mutatja, hogy a 35 000 dollár kulcsfontosságú zóna a tőkeáttételes BTC short pozíciók likvidálásánál.

„Long Short arány most azt mutatja, hogy több a rövid, mint a hosszú pozíció” – áll a kereskedési platform jelentésében.

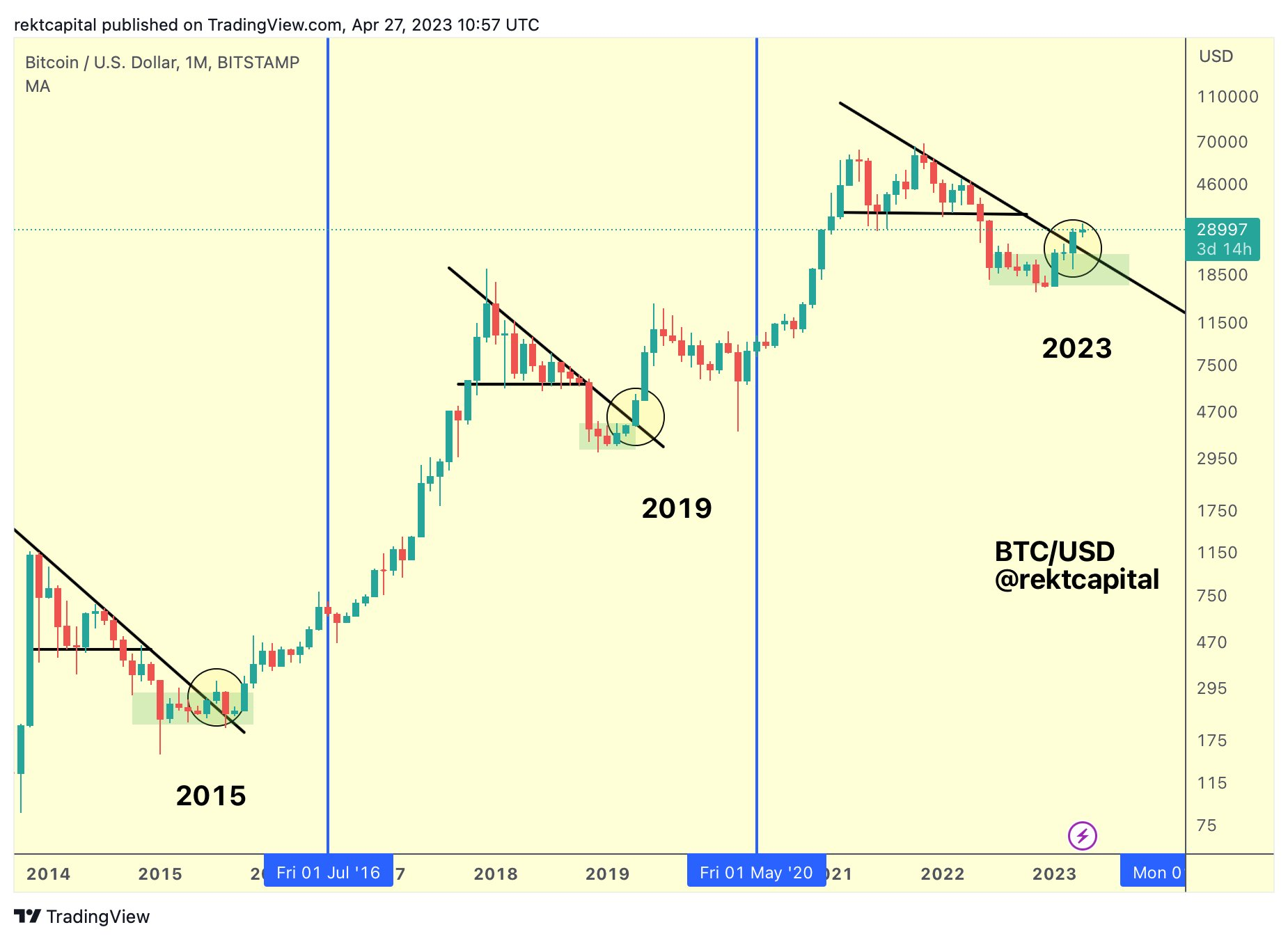

A népszerű kereskedő és elemző, Rekt Capital távolabbról szemléli az eseményeket. Felvetette, hogy a korábbi bika piaci trendek potenciális megismétlődését láthatjuk, ahogy a tavalyi bearish trend vége után megerősödött az árfolyam.

„A bitcoin már megtörte a csökkenő trendjét, így most minden az új felfelé tartó trend folytatásáról szól. Az a kérdés, hogy szükség van-e ismételt visszatesztre vagy sem” – írta a Twitteren RektCapital.

A történelem azonban azt sugallja, hogy a középtávú és hosszú távú kilátások mind az emelkedő trend irányába hajtják a bitcoin árfolyamát.