Mi az a DeFi, és mennyit lehet vele keresni? Útmutató kezdőknek

Sokan nem tudják ma sem, mi az a DeFi, még kevesebben, hogy mennyit lehet vele keresni a gyakorlatban. Kevesen használják, pedig szép hozamokat lehet vele elérni, ha kezelni tudjuk az óhatatlanul fellépő kockázatokat. Cikkünkben alaposan körüljárjuk az előnyöket, a híres hozamokat, és a ránk leselkedő veszélyeket, valamint azok kivédését, csökkentését is. Kitérve a jövőre, így a DeFi 2.0-ra is.

“A legeslegrosszabb DeFi megtakarítási számla is jobb hozamot ad, mint a legjobb megtakarítási számla a tradicionális pénzügyi szférában.” (@Route2FI, Twitter)

Precíz, de nehezen emészthető definíciók helyett hogyan magyarázzuk el a DeFi-t úgy, hogy könnyű legyen megérteni? A DeFi a kriptovilág pénzváltási, megtakarítási, befektetési, betételhelyezési, pénzkölcsönzési és újabban biztosítási lehetőségeinek gyűjtőfogalma. Megfeleltethető tehát a hagyományos pénzügyi rendszer tőzsdéinek, pénzváltóinak, brókercégeinek, bankjainak (hitelintézeteinek), befektetési alapjainak és biztosító társaságainak. Azokhoz képest jelentős újdonságokat és előnyöket s kínál – de persze hátrányai is akadnak.

(A DeFi jelentése: “decentralized finance”, azaz decentralizált pénzügyek vagy decentralizált finanszírozás. Ellenpárja a TradFi, “traditional finance”, a hagyományos pénzügyi szféra.)

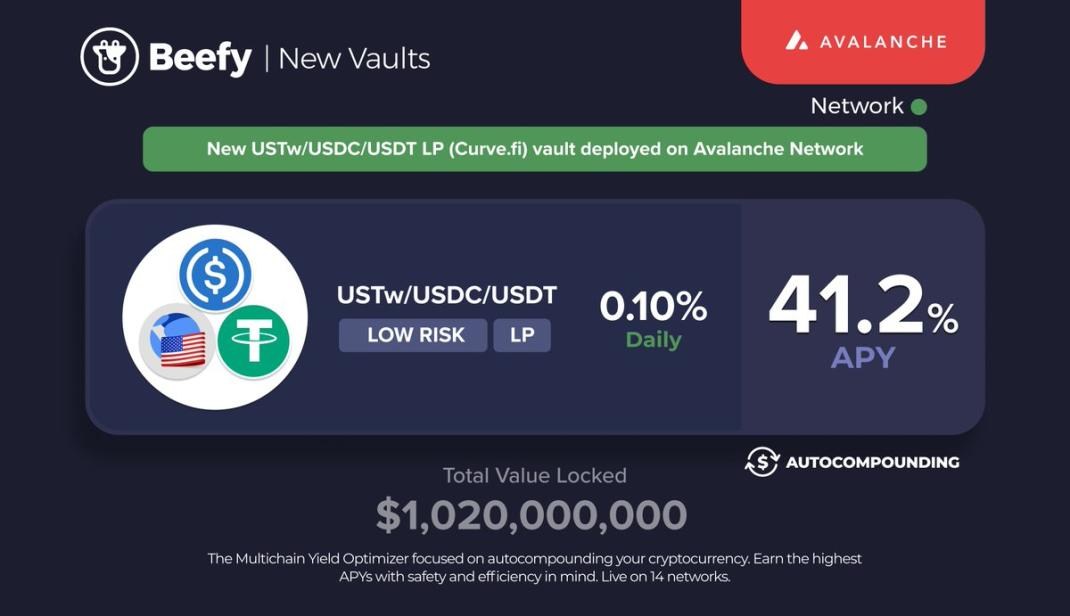

Három stabilcoinból álló összetett konstrukció (pool) hozama a Beefy protokollon (AVAX, 2022. április). Egy nagyságrenddel van a dollárkamatok felett, persze magasabb kockázattal.

Ahol pénz van, akár kriptopénz, akár aranyérme, akár dollár vagy más, ott azt kölcsön is lehet azt adni kamatért, hozamért cserébe, be lehet fektetni. Így a DeFi kialakulása tulajdonképpen törvényszerű volt. Ma (2022/04) 212 milliárd dollár pihen a szektorban. Nagy előnyének számít, hogy decentralizált, így ahogy általában a kriptodevizáknál, nem lehet senkit kizárni a piacról. Megfelelő óvintézkedések esetén nem lehetséges a vagyon elvétele, kisajátítása, zárolása, mint a hagyományos pénzügyi rendszerben.

A DeFi előnyei

A decentralizált pénzügyi szféra további előnyeiként említik általában:

- Magasak a hozamok, jellemzően két, sőt három számjegyűek.

- Olcsók a műveletek, legalábbis az alacsony tranzakciós díjú blokkláncokon, mint Polygon, Fantom, Solana stb.

- Általában gyors, ahogy a kriptodeviza-tranzakciók is, a legtöbb művelet másodpercek alatt végrehajtható, vagy maximum néhány perc.

- Nincs bürokrácia, száz oldalas érthetetlen szövegezésű szerződések, közjegyző, zavaros jogszabályok dzsungele, méregdrága ügyvédek és jogászok hada. A műveleteket a számítógépes programkód, az algoritmus szabályozza, amit bárki, aki ért hozzá, át tud vizsgálni.

- Nem kell a bankcsődök, államcsődök kockázatát futni (bár van helyette sok más rizikó).

De most komolyan. Mennyit lehet keresni a DeFi-vel???

Azok kedvéért, aki főleg a DeFi-vel elérhető hozamokra kíváncsiak, a kockázatokról majd később, előbb jöjjenek a hozamok. A fejlett nyugati világban sok éven keresztül nulla közelében voltak a kockázatmentes kamatok (bankbetét, rövid futamidejű állampapír), de most az infláció megugrása miatt kamatemelési hullám indult. Ennek ellenére sincsenek még túl magasan, jó, ha 1-3 százalékot el lehet érni például dollárra vagy euróra.

A DeFi-szférában a dollárnak megfeleltethető stabil érmékre (avagy stablecoinokra, mint pl-USDT vagy USDC) is csak 1-3 százalékot fizetnek jelenleg sok helyen, ha betétszerűen elhelyezzük azokat (deposit). Etherre (ETH) és bitcoinra (BTC) még annyit sem kínálnak, csak pár ezreléket. De vannak kivételek, ha némi kockázatot is hajlandóak vagyunk vállalni.

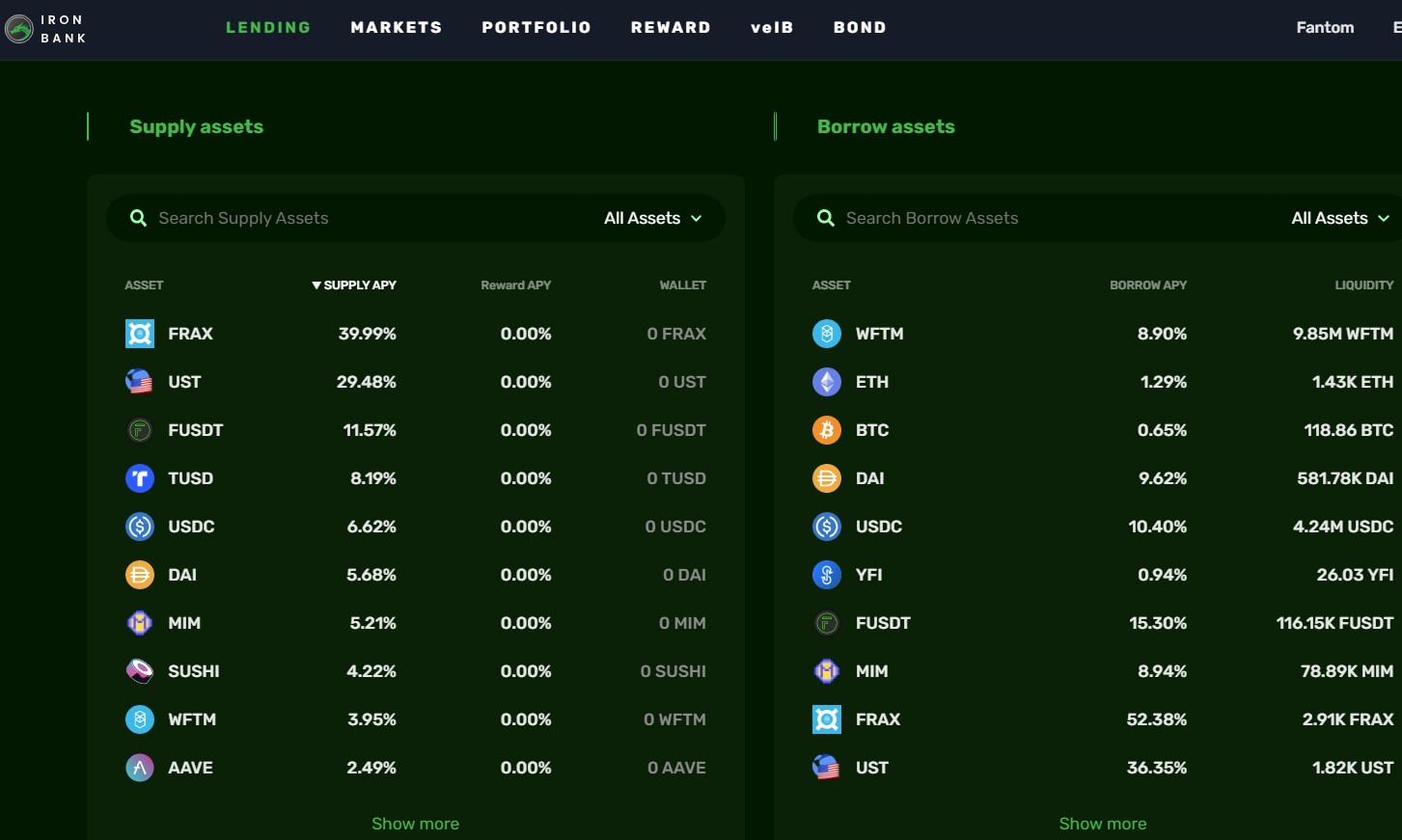

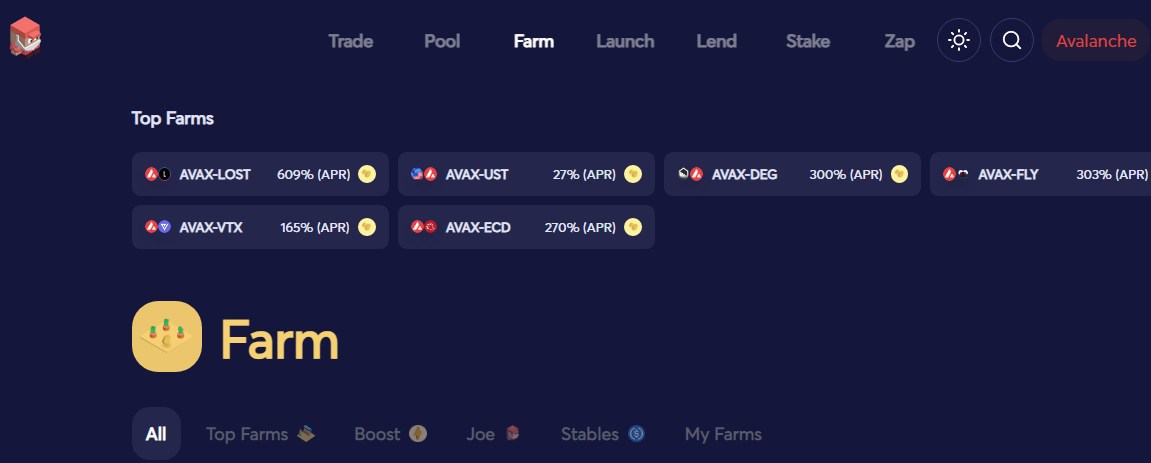

Fantom, lavina, vasbank

Amint az első képen fentebb látható, egy három stabilcoinból álló likviditás-tartály (“liquidity pool”) már 41 százalékot fizet az Avalanche (AVAX) blokkláncon. Kockázatosabb érmékből álló pool-oknál a három számjegyű, sőt pár száz százalékos hozamok is előfordulnak – ha szerencsénk van, és az elhelyezett érmék ára nem esik (sokat).

Az “Iron Bank” (Vasbank) pedig 5-10 százalékot kínál egyes stabilcoinokra, amint a következő kép mutatja – de csak a Fantom rendszerében. A “betéti kamatoknál” 4-5 százalékponttal magasabb kamatra pedig már hitelt is adnak. Az Ethereum-alternatívának számító (L1) blokkláncokon magasabbak lehetnek az elérhető hozamok, de a kockázatok is nagyobbak lehetnek.

De honnét jön a pénz? Nem pilótajáték ez?

Ó, hát ilyen magas kamatokat nem lehet kitermelni, ez minden bizonnyal csak egy pilótajáték. Ahol az új belépők pénzéből fizetik a régieket, míg az egész össze nem omlik – sikoltana fel ennél a pontnál számos TradFi szakember, közgazdász. Egyes esetekben erre sajnos volt már példa, de alapvetően nem erről van szó. A magas hozamok négy fontos forrását azonosíthatjuk.

1. DeFi-hozam a kölcsönfelvevőktől

A magas kamatokat sokszor azért tudják kifizetni, mert vannak mások, akik még magasabb kamatot ajánlanak, hogy hitelt kapjanak. De miért is vesz fel bárki is mondjuk húsz százalékos kamatú hitelt? Például azért, mert a bitcoin évente átlagosan nagyjából duplázott, az ether pedig triplázott hosszú évek távlatában. Így racionális döntésnek látszik letenni például egy ethert zálogba (“collateral”), és felvenni rá még fél ether hitelt.

Ha az illetőnek szerencséje van, így másfél ether után ér el majd szuperprofitot, amihez képest a kamat csekély tétel lesz. Ha viszont nincs szerencséje, és nagy zuhanás jön, elveszhet a letétbe helyezett, zálogba adott értéke is.

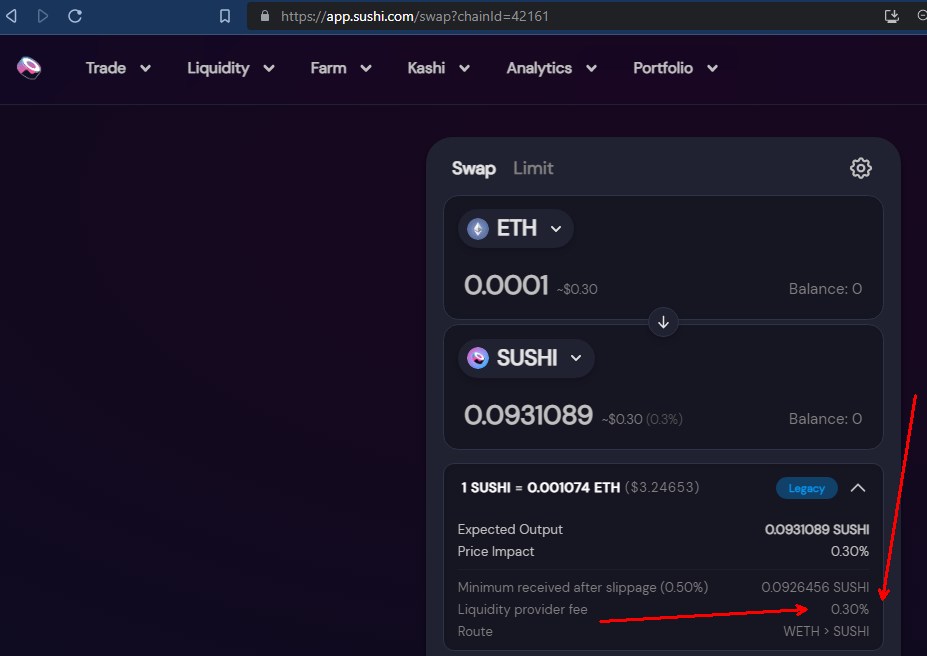

2. Bevételek a DeFi-szolgáltatások jutalékaiból

A szektorban működő decentralizált tőzsdék (DEX-ek), blokkláncok közötti átjárást biztosító hidak (bridge), DeFi-aggregátorok, NFT-piacterek és más DeFi-szolgáltatók díjakat, forgalmi jutalékokat kérnek szolgáltatásaikért az ügyfelektől. Hasonlóan a TradFi brókercégekhez, bankokhoz, vagyonkezelőkhöz és más pénzügyi intézményekhez. Ezek a díjak magas forgalom esetén egészen vonzóak lehetnek, és a díjak egy részét végül a tőkét kölcsönző befektetők kapják.

3. Az inflációból

Az infláció itt nem az árszínvonal-emelkedést jelenti, mint a gazdaságban, hanem amikor az adott protokoll (például DEX, bridge, játékplatform, piactér, metaverzum vagy akármi más) növeli a kibocsátott érméi számát. Majd ezeket adja fizetségként, jutalomként (reward) az adott érmét letétbe helyező befektetők számára.

Sajnos azonban ez növeli a kínálatot, egyfajta inflációs nyomást okoz. Így ha az adott kriptó, avagy protokoll nem fejlődik, nem elég vonzó a befektetők számára, nem nő a kereslet iránta hasonló ütemben, az érme gyorsan leértékelődhet. Nagyon figyelni kell arra, megéri-e egy erősen inflálódó token vásárlása. (A tokenek és kilátásaik értékelése szinte már külön tudománnyá vált, neve “tokenomics” – körülbelül “érmegazdaságtan”.)

4. Külső szereplő fizeti a kamatot

Furcsa anomália tanúi vagyunk az utóbbi időben a DeFi-szektorban, az USDT jelű, dollárhoz kötött stabilérmére ugyanis az Anchor Protocol 19,5 százalék körüli kamatot fizet. Emiatt szárnyalt elsősorban az utóbbi hónapokban a terra (LUNA) érme is. Emögött az van, hogy a rendszer sikerében érdekelt kockázatitőke-társaság saját tőkéjéből fizeti a kamat egy részét, kiegészíti azt, amikor szükséges.

Ezt hosszú távon nem igazán tartják fenntarthatónak, sőt sokak szerint veszélyes, lavinaszerű tőkemozgásokat indíthat el, ha vége lesz. Mások szerint viszont évekig eltarthat.

Összességében azonban nem a pilóta- vagy piramisjátékok (“Ponzi-scheme”) sémájára épül a DeFi túlnyomó része. Valós szolgáltatások valós bevételei adják a jövedelem nagy részét. Így az azoknál jellemző kifulladás és gyors összeomlás sem valószínű a DeFi-szektorban. (Egyes rosszul tervezett vagy rossz szándékú szervezők által létrehozott érmék esetében azonban ez a veszély fennáll.)

A DeFi-befektetések főbb formái és azok hozama

De nem csak a bankbetét-szerű konstrukciókból áll a DeFi. Négy fontos befektetési módot különböztethetünk meg:

- Deposit – az egyszerű pénzlekötés vagy betételhelyezés kamatra.

- Staking, stakelés – érméink letétbe helyezése magánál az adott kibocsátó protokollnál.

- Liquidity pool, liquidity mining – Likviditás-bányászatnak a különböző decentralizált, automatizált pénzváltóknál hozamért cserébe elhelyezett befektetést nevezik.

- Yield farming (hozamvadászat) – az előzőhöz nagyon hasonló, csak itt külön jutalmakat fizetnek a tőkeelhelyezésért az érintett protokollok a likviditás-bányászoknak.

A stake a DeFi-ben

Legkésőbb amikor az Ethereum 2.0 rendszerről olvastál, vagy proof-of-stake kriptókról, találkozhattál ezzel a fogalommal. A proof-of-stake rendszerekben, amilyen az Ethereum is lesz, letétbe kell vagy lehet helyezni bizonyos mennyiségű érmét, hogy szavazhassunk, validátorok (a rendszer adminisztrációját intéző szerverüzemeltetők) lehessünk vagy más fontos szerepet tölthessünk be. Egyfajta fizetségként pedig az érmék egy részét hozamként jóváírják.

Az ether kamatozása kontra DeFi-hiperinfláció

Hogy mennyit, azt protokollja, kriptodevizája válogatja. Az Ethereum 2.0-ban most lekötött érmék jelenleg 4-5 százalékos éves hozamot fizetnek, de ez a nyárra tervezett, de valószínűleg év végére tolódó “The Merge” után évi 7-10 százalékra is felmehet. Az ether komoly, nagy jelentőségű kamatozó eszközzé válhat, megelőzve az amerikai dollárt, az eurót, a japán jent és még sok más devizát.

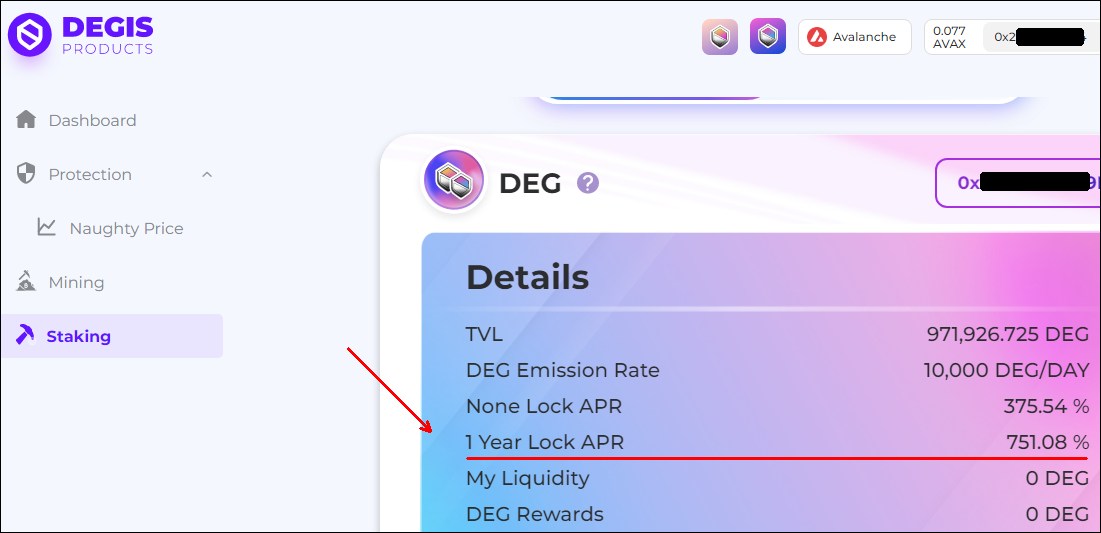

A Degis új DeFi-protokoll 751 százalékos hozamot ígér egy évre. De ilyen kibocsátás mellett hol lesz az árfolyam addigra?

Számos protokoll azonban úgy próbálja meg a befektetőit, rajongóit megtartani, hogy hatalmas hozamot ígér nekik. A hűséges, az érméket hosszabb időre lekötő felhasználókat sokszor több tucat, de nem ritkán több száz vagy több ezer százalékokkal csábítják. Ez azonban rendszerint előbb-utóbb túlkínálatot okoz, az érmék értéke leesik, így ilyenkor nagyon óvatosnak kell lenni vagy legjobb teljesen távol tartani magunkat tőle.

Fontos DeFi-alapfogalmak

APR: Annual Percentage Rate (éves kamatláb százalékban, vagy lineáris hozam). Éven belül nem számolnak kamatos kamatot.

APY: Annual Percentage Yield (éves hozam százalékban vagy exponenciális hozam). Éven belül a hozam újra befektetésével, kamatos kamattal számolnak.

LP: Liquidity provider, azaz tőkét biztosító befektető, vagy liquidity pool, azaz a decentralizált alkalmazás működéséhez szükséges forgótőkét tartalmazó tőkealap (tőketartalék, tank, tartály).

Farm, farming: Az LP-kben elhelyezett tőkéért kapott (NFT-szerű) speciális tokeneket a protokollban elhelyezve további jutalmakat kaphatunk. Általában az adott protokoll saját érméi vagy az LP-ban elhelyezett kriptók tokenjei formájában.

TVL: Total Value Locked (teljes lekötött tőkeösszeg). Az adott protokollban vagy likviditás-tartályban (liquidity pool) lekötött összes befektetés, a pool mérete. A túl alacsony összeg veszélyesnek számít, a túl magas csökkentheti a hozamot.

Fee: Forgalmi jutalék, amit a kriptodevizákat átváltó vagy bridge-elő befektetőknek felszámítanak.

Reward: A tőkét biztosító befektetőknek kifizetendő díjak, jutalmak, jutalékok.

Harvesting: “Betakarítás”, a befektetőnek járó felgyűlt díjak, jutalmak, jutalékok felvétele, kivétele a protokollból. Célja lehet az újra befektetés (visszaforgatás, kamatos kamat-hatás elérése érdekében), de el is lehet vinni más befektetésbe. Mérlegelni kell a tranzakciós költségeket.

CT: Crypto-Twitter. A Twitter kriptodeviza-közössége, számos fontos bejelentés és információ lelőhelye.

Rekt: Veszteség, csőd, pofára esés, áldozattá válás, amikor valaki sokat vagy mindent elveszít.

Degen: “A degenerált” szóból. Különösen nagy kockázatú, hazárdjáték-jellegű DeFi-vagy kriptó-befektetések.

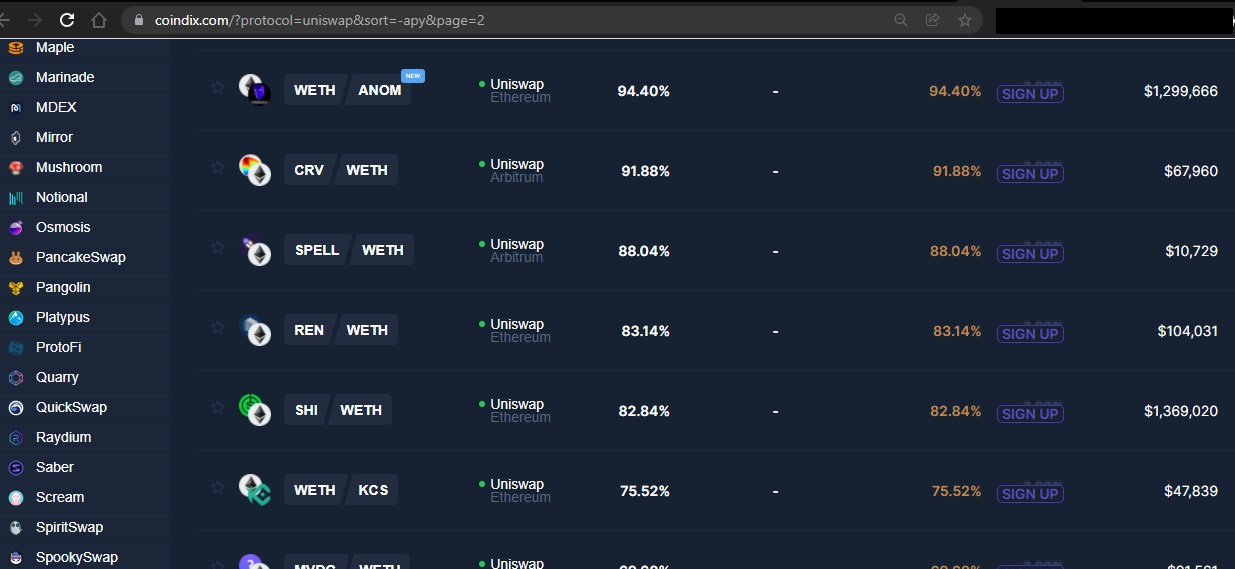

A liquidity mining

A liquidity mining (szó szerint “likviditás-bányászat”, lényegét tekintve tőkekölcsönzés forgalmi jutalékokért cserébe) a DeFi ékköve. Bonyolult, kockázatos, de lukratív, magas hozamokat ígér, sokszor három számjegyűt. Azért jött létre, mert a különböző decentralizált pénzváltóknak és tőzsdéknek (DEX-eknek) likviditási tartalékokra – vagyis fogótőkére – van szükségük.

Itt ugyanis a CEX-ekkel (centralizált tőzsdékkel) ellentétben nem egy másik befektetővel kötünk üzletet, akinek vagy pénze, vagy érméje van, hanem egy szoftverrel (algoritmussal, protokollal vagy DAO-val). Annak pedig honnét lenne pénze? Valaki kell, hogy forgótőkét, fedezetet biztosítson neki. (Hasonlóan a TradFi árjegyzők tőkeszükségletéhez.)

Ez a gyakorlatban úgy néz ki, hogy a befektetők érmepárokat helyeznek el a DEX protokoll tőkealapjában vagy tőketartályában, a pool-ban. Például ezer dollárnyi ethert (ETH) és ezer dollárnyi chainlinket (LINK). Ezután ha az adott pénzváltónál üzlet születik az ETH-LINK párra, akkor annak forgalmi jutalékából (fees) mi is részesülünk.

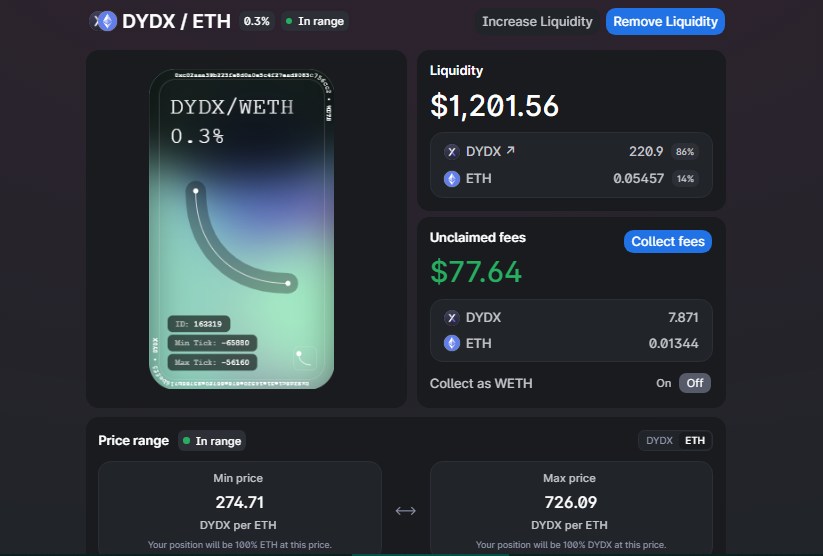

A DYDX-ETH pár likviditási pool-ja az Uniswap-on (ETH blokklánc). Jó pár dollárt hozott, de a DYDY leértékelődött az ETH-hoz képest.

Vannak bonyolultabb megoldások (például Uniswap V3, Balancer stb.), ahol nem egyenlő arányban is el lehet helyezni az érméket, vagy kettőnél több érme is szerepel egy poolban. (Ezek inkább haladóknak valók.) De vannak olyanok is, amelyek szándékosan az egyszerűbb megoldásokat igyekeznek alkalmazni, hogy az átlagember is jobban boldoguljon. Például SushiSwap, TraderJoe (AVAX), SpookySwap (FTM) stb.

A DeFi-poolok kínálata hatalmas, nehéz a szektorban eligazodni. Ha valami sikeres, hamar sok klónja tűnik fel. De vannak olyan oldalak, eszközök (DeFi-tools), amelyek segítenek a választásban. Ilyen például a Coindix oldal, amely nem egyszerű, de hasznos. Érmékre, protokollokra, blokkláncokra lehet szűkíteni, hozamok vagy lekötött tőke szerint is lehet rendezni. (A hozamadatok azonban inkább csak becslések, mert vagy gyorsan változnak, vagy egyedi körülményektől is függnek.)

A DeFi hátrányai és kockázatai

Az előnyök mellett a DeFi hátrányait sem szabad szem elől téveszteni, szó szerint a pénzünk, a jövőnk múlik rajta. Ezek között említendő:

- A DeFi lehetőségei egyelőre korlátozottak, kriptodevizában kölcsönt jellemzően más kriptodeviza zálogba adása (letétbe helyezése) mellett adnak ebben a világban. Ingatlanra, autóra vagy magas fizetésre egyelőre nem. Ha pedig az ár esik, egy bizonyos szintnél a zálog kényszerértékesítése történik (liquidation).

- A konstrukciók sokszor bonyolultak, a protokollok nehezen kezelhetők. A DeFi világa komoly felkészülést és tudást igényel, legalábbis ha igazán jól akarjuk csinálni. Sok projekt még csak kezdeti fázisaiban van, félkész.

- Sok baj van a biztonsággal, számos hacker-támadás, csalás és más bűncselekmény történik. (Bár a kockázatok megfelelő körültekintéssel csökkenthetők, erre később visszatértünk.)

- Ahogy általában a kriptodeviza-piacon, itt is gond az átlagember számára a nagy volatilitás, azaz az árfolyamok erős ingadozása.

- A DeFi szolgáltatások – protokollok – a blokkláncon léteznek, sokszor DAO-k, így nem függnek a hagyományos intézményrendszertől. De függnek a programozóiktól és más szervezőktől, menedzserektől. Több-kevesebb mértékben ki vagyunk szolgáltatva azok jó vagy rossz szándékának, hibáinak, döntéseinek. Bár garanciák is egyre inkább akadnak. Van, ahol team-ek multisig aláírások segítségével rendelkeznek a protokoll felett. Másutt a szavazásnak van nagy szerepe (voting, governance.)

Címszavakban a kockázatokról

Röviden összefoglalva a főbb kockázatok a DeFi világában a következők:

- Okosszerződés-kockázat (“smart contract risk”, kódhibák és az ezeket kihasználó hackerek).

- Partnerkockázat (csalókkal vagy pancserekkel szerződsz, rug pull jön vagy érméd lassan elértéktelenedik).

- Impermanent loss (“átmeneti” vagy “látens veszteség”): valamely érme bármiért leértékelődik.

- Medvepiac (bear market): Az egész piac leesik, kriptótél jön.

- Altcoin-medvepiac jön: jobban jártál volna, ha bitcoinban, esetleg etherben maradsz, mert a többi ezekhez képest esik. (Jellemzően ez történt 2021 végén – 2022 első negyedévében is.)

A Defi Pulse Index, válogatott DeFi-tokenek árváltozását mutatja. Eddig nem remekelt 2022-ben. (Tradingview.com)

Hogyan lehetséges a DeFi kockázatainak csökkentése?

1. Alapvető biztonsági szabályok betartása

Van egy sor biztonsági szabály, amelyek nem a DeFi-hez kapcsolódnak, hanem általában az internet-biztonsághoz és a kriptodevizák biztonságos kezeléséhez. Ilyenek például:

- Mindig VPN-t használunk, ha az internetre megyünk, ami megnehezíti az adathalászatot és a hacker-támadásokat.

- Nagyobb kriptodeviza-befektetéseknél hardveres tárcákat használunk (Ledgert, Trezort), és minden, ezekhez ajánlott biztonsági előírást betartunk.

- A kriptotárcák, online vagy hardveres tárcák 12 vagy 24 szavas biztonsági kulcsait az ajánlott biztonságos módon tároljuk. (Például banki széfben.)

- A CEX-eken nem tartunk sok pénzt. Így szintén nem a CEX-eken (központosított, centralizált tőzsdéken) DeFi-zünk, mert az is kockázatot hordoz. (“Not your key, not your crypto” – nem a te kulcsod, nem a te kriptodevizád.)

2. Megnézzük, kivel kötünk üzletet – DYOR

DYOR – do your own research, azaz végezd el a saját elemzésed, házi feladatod. Ne hallgass elemzőkre, influenszerekre, gurukra, fórumozókra, újságírókra, vizsgáld meg magad is, hová is teszed a pénzed. Nem könnyű, de nem is lehetetlen, meg lehet tanulni (pár hónap alatt?).

- Csak megbízható protokollokokba, azok érméibe fektess. Ahol volt programkód-audit, megfelelő, jó pár hónapos múlttal, jó reputációval rendelkeznek.

- Csak stabil fundamentumokkal rendelkező kriptoérmékbe (tokenekbe) fektess. Bár ezt is egy külön tudomány megállapítani. (“Tokenomics”, lásd az irodalomjegyzéket a végén).

3. Diverzifikáció, azaz osszuk meg a tőkét

Ez az ősrégi módszer arra szolgál, hogy ne ússzon el az egész vagyonunk, ha egy-két befektetésünk teljesen befuccsol. “Nem teszünk minden tojást ugyanabba a kosárba”, ahogy az angolszászok mondják. Először s nem teszünk mindenünket kriptóba, azon belül sem teszünk mindent DeFi-be. A DeFi-re szánt pénzt is megosztjuk azonban:

- Protokollok között (például Uniswap, SushiSwap, PancakeSwap, TraderJoe, SpookySwap stb.)

- Hardvertárcák között (például 3-6 különböző Ledgert, Trezort használunk, létezik családi csomag is).

- Legalább fél tucatnyi-tucatnyi token/érme között.

- Kriptodeviza-szektorok között (DeFi, Gaming, NFT, Layer 1 stb.).

- Blokkláncok között (ETH, AVAX, SOL, FTM, MATIC stb.).

4. Folyamatosan tájékozódjunk és képezzük magunkat

A kriptodeviza-szektor is, a DeFi világa is folyamatosan változik, sőt meglehetősen gyorsan. A tegnapi sztárok okkal vagy ok nélkül lehanyatlanak, új, ígéretes projektek törnek fel. Elengedhetetlen, hogy legalább a főbb híreket, trendeket kövessük, olvassunk (és nem könnyű kiszűrni a lényeget a zajból).

- A befektetéseink, a kriptodevizák és protokollok körüli eseményeket követni kell. Általában a Twittert, a Discordot vagy a Telegramot használják “bejelentéseik” közzétételére.

- Az angoltudás sajnos elengedhetetlen, a szektor általános világnyelve. Ha nem tudsz angolul, lehet, hogy inkább a “hodler” stratégia való neked. (Bevásárolsz a legjobb kriptoérmékből, és hosszú távon tartod.)

- Teljesen új koncepciók is előjönnek, mint a “DeFi 2.0”, “protocol owned liquidity”, a “Layer 0” protokollok, ezekkel is ajánlott megismerkedni, megérteni működésüket.

5. Igencsak csínján bánjunk a tőkeáttétellel

Ha van egy kriptoérméd, az megfelelő tárolás mellett nem kér enni. Ha a tizedére vagy huszadára esik, akkor is békében ki tudod várni, amíg újra felmegy, még ha ez évekig is tart. Ha viszont származékos ügylettel, tőkeáttételes konstrukcióban vetted, akkor napok, hetek, vagy órák alatt is elveszhet mindened. (Egy bizonyos árszint alatt kényszerértékesítés történik.)

A tőkeáttételes ügyletek veszélyesek, kezdőknek, kisbefektetőknek kerülendők, vagy nagyon erősen korlátozandók. (Becslések szerint a rövid távú traderek 95 százaléka is folyton veszít, erről is beszél egy profi kereskedő ebben a podcastban.)

A származékos ügyleteknek azonban megvan a maga helye, nagyon hasznos. Például a medvepiac vagy az egyes érmék áresésének kockázatát ki lehet védeni eladási opciók vételével. Ezeket okosan használva a kockázatainkat mérsékelni tudjuk, és kiegyensúlyozottabb passzív jövedelemforráshoz juthatunk.

6. Már köthetünk biztosításokat is

Az eladási opciók mellett más megoldások is lehetnek az árfolyam-esések ellen, a fentebb más összefüggésben említett Degis (DEG) protokoll például árfolyam-védelmet kínál az Avalanche érmékre. De megjelentek a szektorban a biztosítók is, mint az Insurace (INSUR), amely főleg az okosszerződés-hibák kockázataira kínál biztosítást. További iparági szereplők:

Mit hoz a jövő? Mi az a DeFi 2.0?

A Curve-háborúk kora

A DeFi-ben nagy újítást hozott annak idején a Curve rendszer és annak “voting escrow” modellje. Ennek lényege, hogy a szavazásra hosszú távon lekötött CRV tokenek (veCRV) segítéségével szavazni lehet arra, hogy a rendszer mely likviditási pool-okra – mely kriptodevizák pool-jaira – fizessen több jutalmat. Az érintett kriptók eredeti protokolljai pedig “megvesztegetik” (bribe) a szavazókat, hogy rájuk szavazzanak, ezáltal több likviditáshoz jussanak, így érméjük könnyen eladható és vehető legyen.

Ezekre a praktikákra, az ebből jövő bevételekre egész kis iparág, további protokollok épültek, mint a Convex (CRV), illetve részben a Yearn Finance (YFI). Igyekeztek minél több CRV-tokent felvásárolni, ezt hívják úgy, hogy “Curve wars” (Curve háború). (Bár a CRV token árfolyamán ez már nem látszik.) Sok más protokoll pedig próbálkozik hasonló rendszerek bevezetésével (például a Balancer vagy a Beethoven X). Így érdemes ezt a témát is tanulmányozni, mert előbb-utóbb biztosan belefutunk egy hasonló rendszerbe.

Mi az a DeFi 2.0?

Egy másik nagy újítás, amit DeFi 2.0-nak is neveznek, a protokollok által tulajdonolt likviditás fogalma (“protocol owned liquidity”). A “hagyományos” likviditás-pool-okba és farmokba a befektetők szinte csak a minél magasabb profitért lépnek be. Ha ez alacsony, le is lépnek egy másikba. Az adott kriptodevizához tartozó protokoll viszont ezért általában sokat, azazhogy magas inflációval fizet. Ami azután leértékeli az érméket és hosszú távon a rajongók, befektetők csalódásához, elfordulásához vezethet. A két csoport érdekei egyáltalán nem egyeznek meg hosszabb távon.

Ezért sokféle kísérlet van arra, hogy ezeket az érdekeket összehangolják, az érméknek úgy biztosítsanak likviditást, hogy ez mégse járjon túl magas inflációval. A legtöbb azzal próbálkozik, hogy a likviditást az érmekibocsátók a kisbefektetők helyett a protokolltól “béreljék”, ami olcsóbb, hatékonyabb. (Érdekes kísérleti terep például a Tokemak vagy a Platypus.) Ez a “likviditás, mint szolgáltatás” (liquidity-as-a-service).

Egyes DAO-k hörcsögként próbálnak minden áron minél több saját tulajdonú tőkét összegyűjteni, hogy ezt használják likviditás biztosítására.

Ennek talán legfontosabb képviselője az Olympus DAO (OHM), amely óriási, több százezer százalékos “hozamával” (valójában az érmék kibocsátásának őrült felpörgetésével) keltett feltűnést. A rendszer fő célja azonban az említett nagy, a protokoll által tulajdonolt vagyon összegyűjtése. A kísérlet sokáig sikeresnek látszott, de az idén akkora áresésen ment keresztül, hogy már semmiképp sem tekinthető annak.

Azóta is inkább azt a tanácsot lehet adni a kezdőknek, hogy “óvakodj a túlárazott, pilótajáték-szerű, százezer százalékos hozamot ígérő cuccoktól”, mint az Olympus. (Sok követője akadt.)

Néhány témába vágó ajánlott irodalom angolul:

DeFi 101 – The Defiant

The DeFi Edge Twitter-fiók

Route2Fi Twitter-fiók

Average Joe’s Crypto a Twitteren

Every, Tokenomics 101, 102, 103

Pilótajáték, vagy sem? (Olympus DAO)